Транспортный налог является обязательным налогом для зарегистрированных собственников того или иного транспортного средства. Он уплачивается ежегодно и рассчитывается исходя из характеристик ТС (таких как мощность двигателя), а также сроков, на протяжении которых гражданин владеет этим ТС. Ставки на транспортные средства устанавливаются на региональном уровне и могут значительно отличаться друг от друга в разных частях России. Оплата данного налога возможна как «вживую» – через работников Почты России, так и с помощью интернета. Сегодня мы поговорим о том, как заплатить транспортный налог через Госуслуги.

Как заплатить транспортный налог через Госуслуги

Назначение налога

Транспортный налог представляет собой «подвид» имущественного налога, распространяющийся как на юридических, так и на физических лиц. Данный тип налога предназначается исключительно людям, владеющим тем или иным транспортным средством. При этом в данный список входят не только сухопутные машины, но и яхты или катера.

Налог на транспорт охватывает не только автомобили

Универсального размера налога на транспортные средства не существует. Потому, когда мы говорим о данном типе налога, то всегда подразумеваем региональный уровень. Региональное значение этого налога заключается в том, что средствами, получаемыми от владельцев ТС региональные власти пополняют собственный бюджет, не делая отчислений в федеральный. Впоследствии эти же финансовые «вложения» со стороны налогоплательщиков идут на нужды той области, в которой они проживают и могут быть предназначены для:

- ремонта и прокладывания дорог;

- формирования пенсионный выплат и маткапиталов;

- финансирования армии;

- открытия новых поликлиник и так далее.

О том, на какие транспортные средства не распространяется данный налог можно прочесть ниже.

Кто не платит транспортный налог

Кому адресован налог

Налог рассчитывается исходя из документов, которые указывают на того или иного собственника ТС. Следовательно, государству совершенно неинтересен вопрос о том, кто действительно использует то или иное транспортное средство. К примеру, автомобиль может быть зарегистрирован на жену, а водить его может преимущественно муж. В таком случае налог на ТС будет в любом случае предназначаться жене, то есть фактическому владельцу, чьи права на автомобиль имеют документальное подтверждение.

Транспортный налог оплачивают собственники ТС, чьи права закреплены документально

Как налоговая определяет владельца ТС

У многих налогоплательщиков возникает закономерный вопрос о том, как сотрудники ФНС идентифицируют того или иного собственника ТС, между тем сделать это очень легко. Дело в том, что любая покупка транспортного средства предполагает его последующую регистрацию. Происходит данная процедура следующим образом:

- покупатель оформляет договор купли-продажи с прежним владельцем или автодилером;

- покупатель приходит в отделение ГИБДД и сообщает сотрудникам о том, что отныне он является собственником данного ТС;

- ГИБДД вносит информацию о смене владельца в свои базы данных;

- на протяжении десяти последующих дней сведения о новом владельце оказываются в налоговой инспекции.

После покупки ТС, его собственник в обязательном порядке проходит регистрацию в ГИБДД

Более того, в некоторых случаях налог может начисляться и прежнему, и новому владельцу одновременно. Однако такое возможно лишь единожды – при условии, что прежний собственник продал автомобиль в середине года. Тогда ему в любом случае придется оплатить насчитанную за данный год сумму, после чего гражданин освободится от налоговых обязательств за проданное ТС (при этом оплата пройдет не за весь год, лишь за его часть).

Правила расчета

Сумма, которую надлежит оплатить налогоплательщику, помещается на квитанции, которая приходит ему ежегодно. Соответственно, владельцу ТС нет необходимости в собственноручном определении стоимости сбора. Однако если вы хотите убедится в том, что ФНС произвел вычисления верно, нелишним будет узнать о том, из каких слагаемых складывается налог на ТС.

Какие показатели учитываются

Показатели, учитываемые сотрудниками ФНС для того, чтобы получить конечную сумму налога, перечислены в таблице ниже.

Таблица 1. Показатели для расчета транспортного налога

| Показатель | Описание |

|---|---|

| Налоговая база | Данную величину можно легко обнаружить, если изучить документы на транспортное средство. Вне зависимости от того, какой объект облагается налогом, под базой понимается его первоначальная стоимость или физические характеристики. При расчете налога на автомобиль берется мощность его двигателя |

| Налоговая ставка | Ставка представляет собой некую структурную единицу уже имеющейся базы. К примеру, если ставка рассчитывается на автомобиль, то в качестве базы используется одна лошадиная сила (и ее стоимость) |

| Срок владения | Временной промежуток, на протяжении которого гражданин владеет тем или иным ТС измеряется в месяцах. Он начинается непосредственно с момента покупки автомобиля или другого ТС |

| Повышающий коэффициент | Данный показатель применяется в тех случаях, когда цена ТС превышает три миллиона рублей. Узнать о том, входит ли ваше ТС в этот перечень можно с помощью официального сайта Минпромторга |

Несмотря на то, что сотрудники налоговой, как правило, не совершают существенных ошибок при расчете налога, неприятные инциденты все-таки случаются. А потому, при получении квитанции советуется обращать внимание на следующие критерии:

- мощность двигателя;

- период, за который рассчитывался налог;

- присутствие в квитанции уже проданных ТС.

Чем больше мощность двигателя у машины, тем больше сумма транспортного налога

Уведомление об оплате

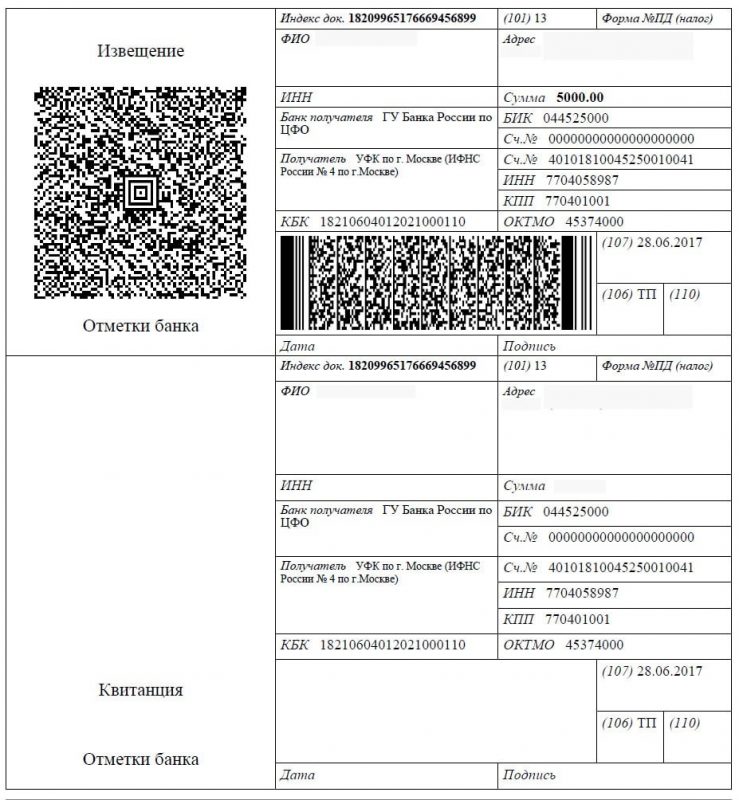

Квитанция, оповещающая налогоплательщика о том, что в скором времени требуется внести оплату, может приходить двумя основными способами:

- в почтовый ящик (этот вариант используется налоговой по умолчанию);

- в личный кабинет на официальном сайте ФНС (этот вариант используется при предварительной регистрации налогоплательщика на данном ресурсе).

Квитанцию на уплату транспортного налога

Обращаем внимание на то, что после регистрации гражданина на сайте ФНС все уведомления об уплате налогов начнут приходить ему в электронном формате. Однако данный способ распространяется исключительно на физлиц. На юрлица это правило не действует, поскольку организации осуществляют все расчеты собственноручно, после чего еще и оформляют декларации.

Как происходит оплата

Оплачивать налоги можно несколькими способами:

- через почтовое отделение, которое располагается по месту вашего жительства;

- посредством некоторых платежных терминалов, которые располагаются в банковских отделениях;

- с помощью личного кабинета, появляющегося после регистрации на сайте ФНС (при этом используется сервис «Заплати налоги»);

- воспользовавшись универсальным порталом Госуслуг.

На сегодняшний день многие налогоплательщики оплачивают налоги через интернет

На сегодняшний день все большее количество людей предпочитает оплачивать налоги и прочие взносы с помощью интернета, поскольку оплата через Почту России – не самый удобный способ. В этом разделе мы поговорим о том, как можно с легкостью оплатить налог на ТС с помощью сайта gosuslugi.ru.

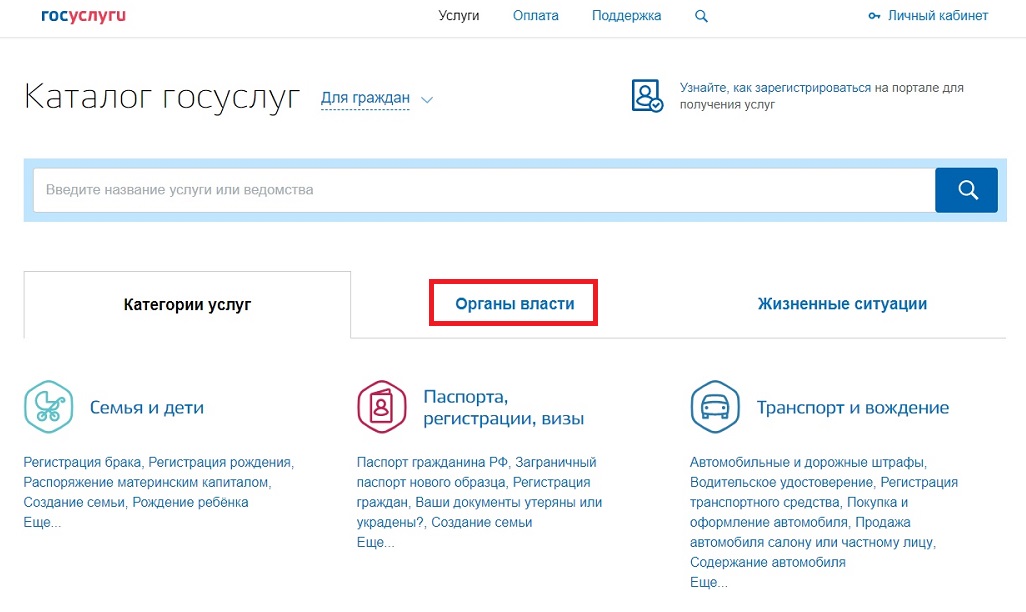

Оплата через Госуслуги

Оплата через Госуслуги предполагает взаимодействие с двумя сайтами – как с порталом gosuslugi.ru, так и с порталом nalog.ru, через который будет происходить определение суммы платежа. При этом регистрироваться на самом сайте налоговой не требуется, если у вас уже имеется Личный кабинет на Госуслугах.

Шаг 1. Зайдите на сайт gosuslugi.ru и откройте вкладку, посвященную органам власти.

Шаг 1. Выбор Органов власти

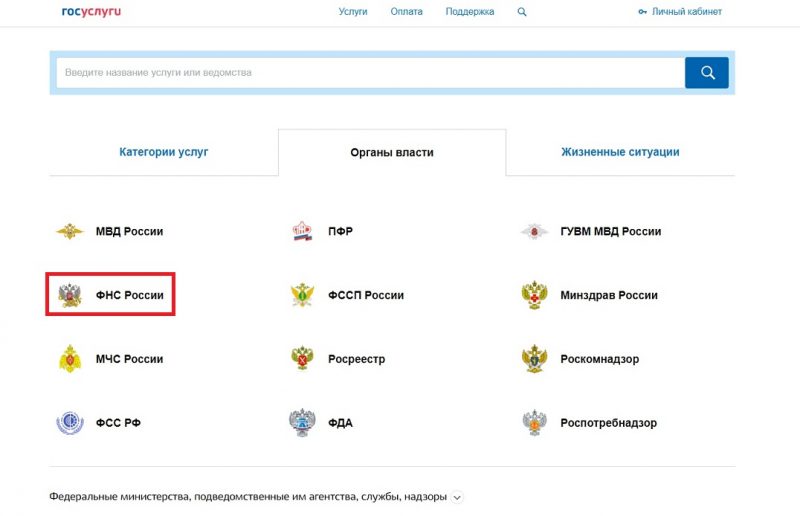

Шаг 2. После того, как вы окажитесь в данном разделе, найдите следующий подраздел под названием «ФНС России».

Шаг 2. ФНС России

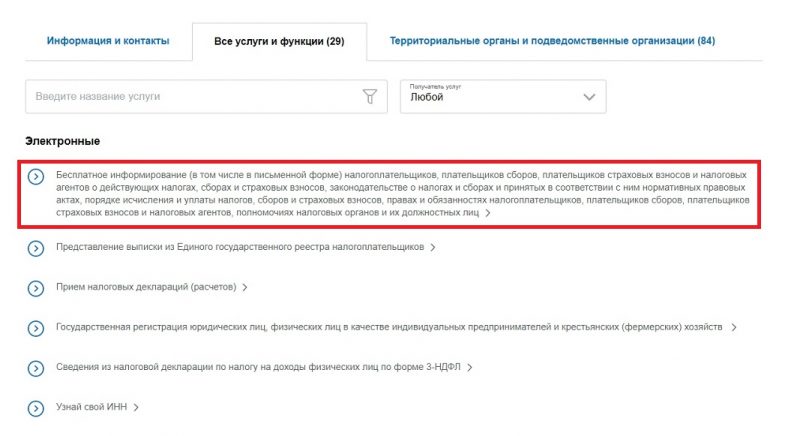

Шаг 3. Портал переведет вас в выбранную вкладку, после чего находим услугу, связанную с бесплатным информированием.

Шаг 3. Бесплатное информирование

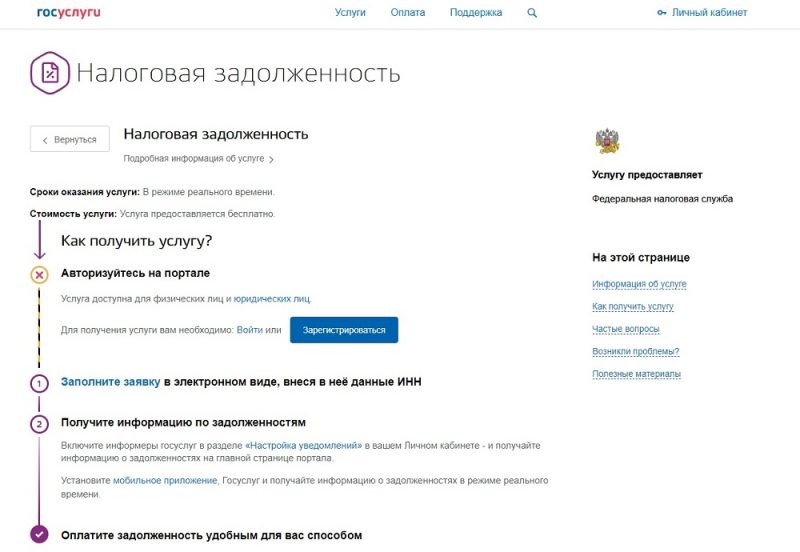

Шаг 4. Затем вы будете переадресованы на страницу, поясняющую пользователю то, как он сможет получить информацию об имеющихся у него задолженностях по данному налогу.

Шаг 4. Информация о налоговой задолженности

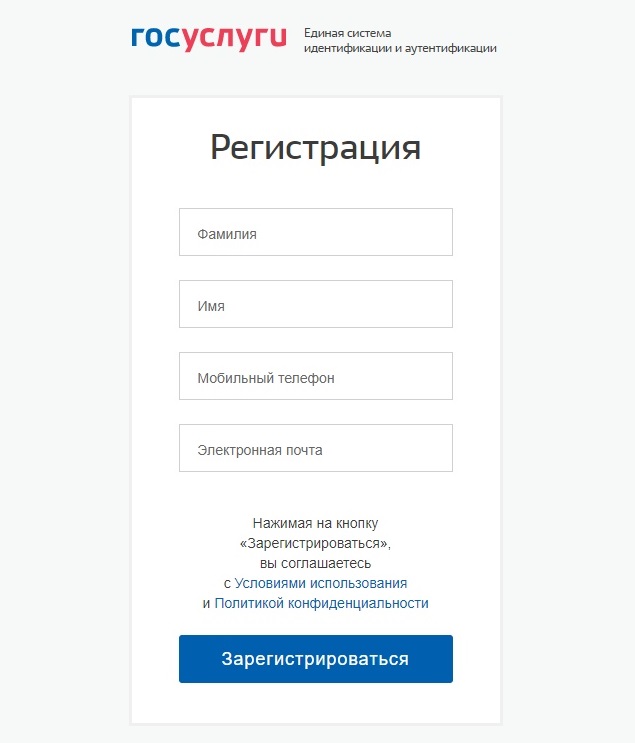

Шаг 5. Далее вам потребуется авторизоваться или зарегистрироваться (если у вас нет личного кабинета). В противном случае вы не сможете продолжить необходимые операции.

Шаг 5. Регистрация на портале Госуслуг

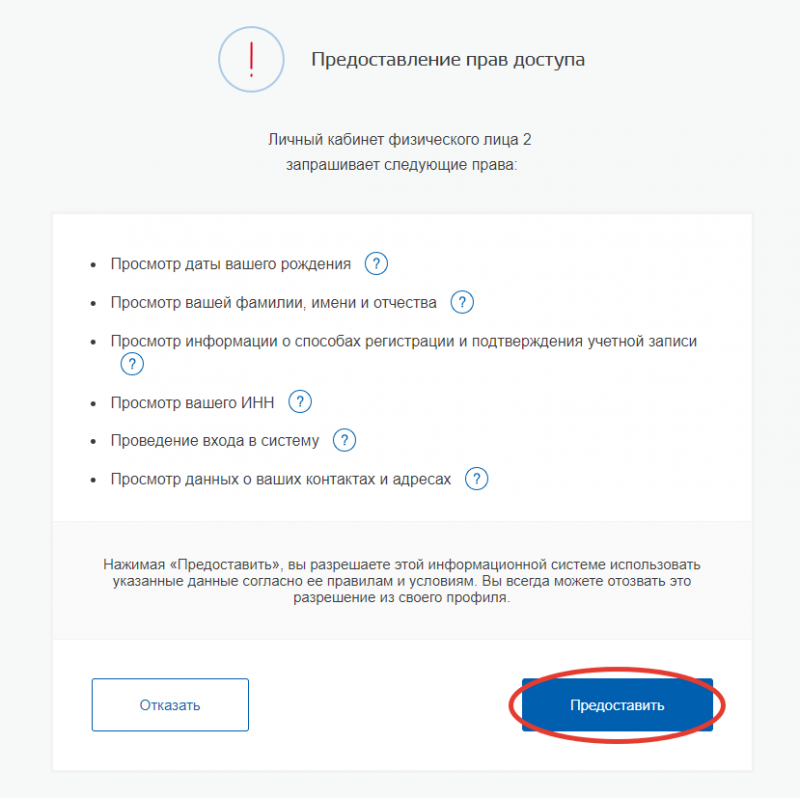

Шаг 6. Разрешите системе доступ к сведениям, которые хранятся у вас в аккаунте на сайте ФНС.

Шаг 6. Разрешение на предоставление сведений

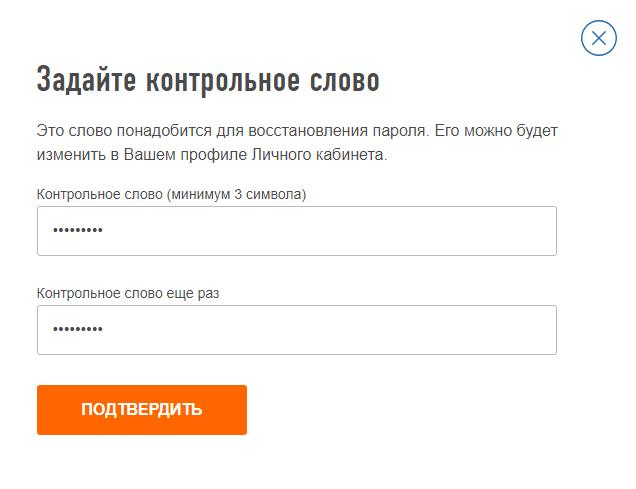

Шаг 7. Для того, чтобы впоследствии производить авторизацию автоматически, вам потребуется придумать и запомнить так называемое контрольное слово.

Шаг 7. Контрольное слово

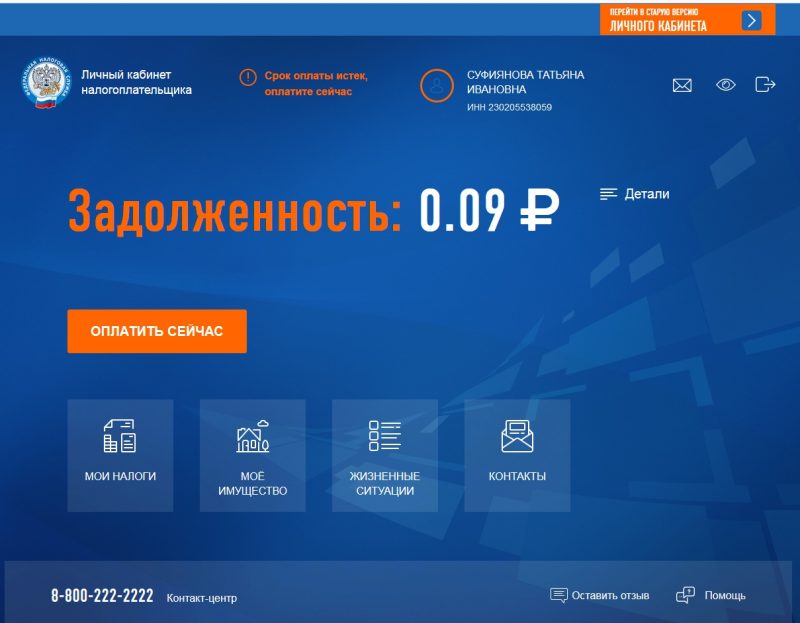

Шаг 8. Для оплаты налога потребуется выбрать соответствующий способ.

Шаг 8. Переадресация на сайт ФНС

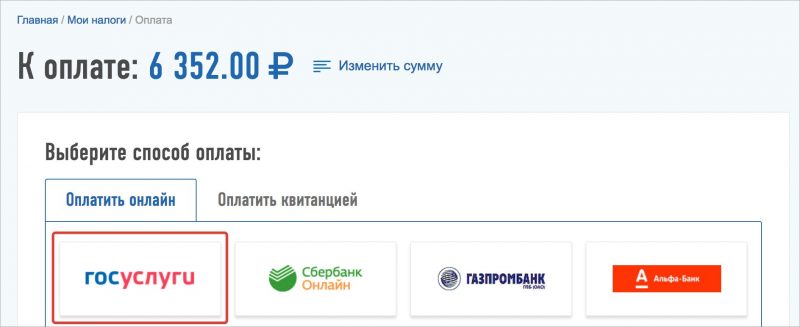

Шаг 9. Оплата может производится как посредством банковский карт, так и с помощью некоторых электронных кошельков. Вы можете оплатить как один налог, так и несколько одновременно (если у вас имеется несколько задолженностей).

Шаг 9. Выбор способа оплаты

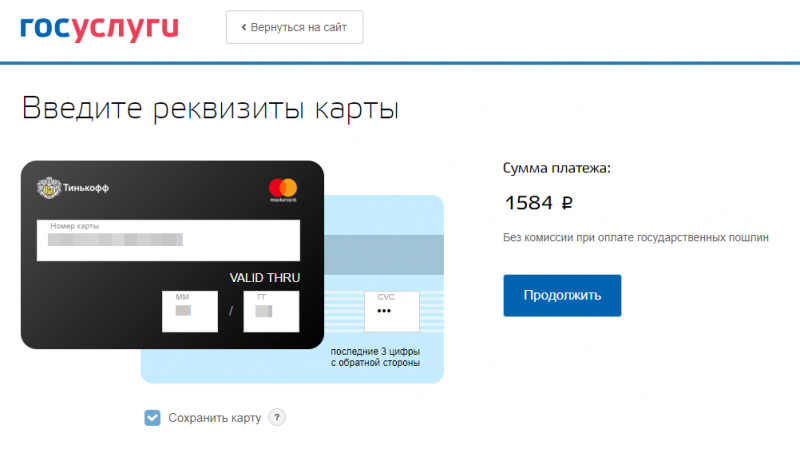

Шаг 10. После выбора способа оплаты, потребуется ввести соответствующие реквизиты.

Шаг 10. Ввод реквизитов карты

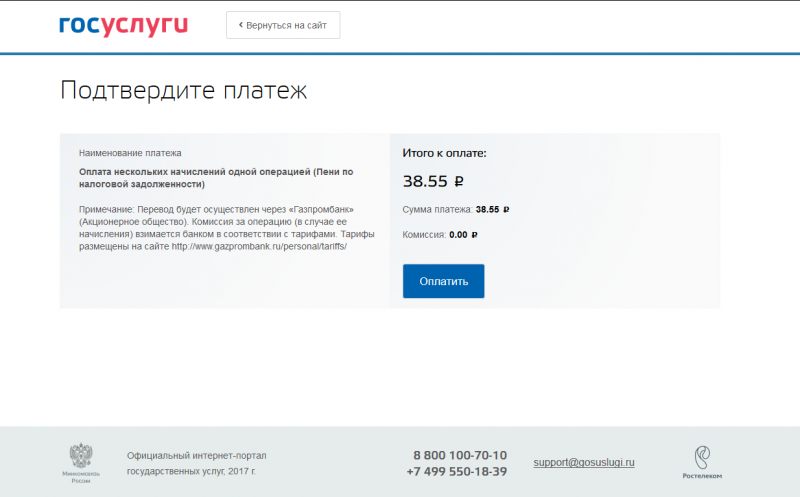

Шаг 11. Подтвердите платеж для того, чтобы система произвела расчет с помощью указанных реквизитов.

Шаг 11. Подтверждение платежа

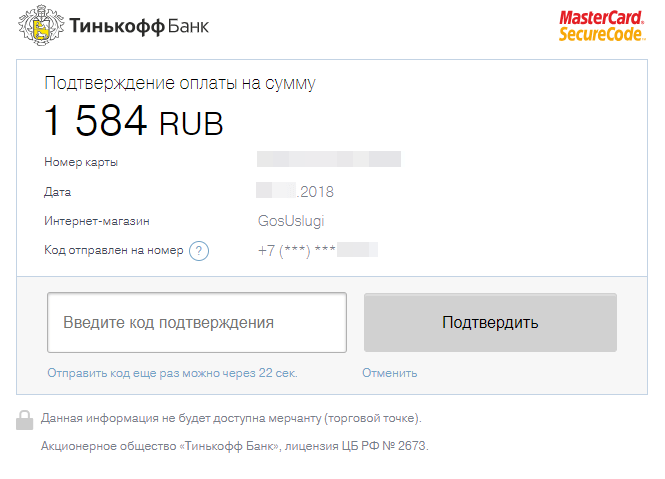

Шаг 12. Перейдите на страницу банка, картой которого вы расплачивались за налог. Для того, чтобы банк одобрил операцию, он вышлет на привязанный номер телефона СМС-сообщение с кодом, который нужно будет ввести на сайте.

Шаг 12. Код подтверждения

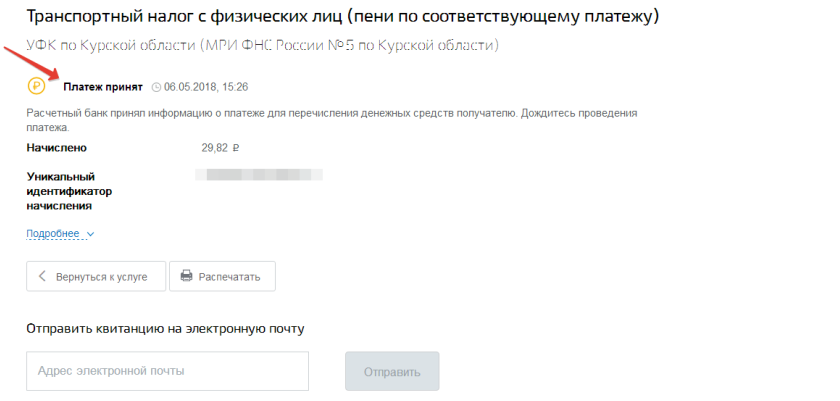

Шаг 13. После того, как платеж пройдет вы сможете зайти в Личный кабинет и убедится в том, что операция была успешно завершена.

Шаг 13. Платеж за транспортный налог принят

Когда платить

Для большинства налогов существует единое правило, касающееся сроков оплаты – платеж должен быть внесен до первого декабря последующего года. В том случае, если первые числа декабря оказываются выходными днями, последней датой уплаты называется второе или третье декабря.

Негативной стороной задержки с оплатой является начисление процентов – так называемой пени, которая закономерно приводит к увеличению суммы, рассчитанной изначально. Транспортный налог не предполагает какой-либо отсрочки, в связи с чем определенный процент от общей суммы налога начнет зачисляться с первого же дня, после указанной крайней даты. Сама пеня рассчитывается исходя из трех элементов:

- сумма задолженности;

- 1/300 от ставки Центрального Банка;

- Количество суток, на которые была задержана уплата налога.

Добавить комментарий: