В РФ используется несколько видов автострахования, при этом обязательный из них — это ОСАГО. Остальные оформляются по желанию владельца машины. Самыми распространенными признаны ОСАГО и КАСКО. Несмотря на то, что эти виды предполагают дополнительную статью расходов для автовладельца, при аварии и других происшествиях они покрывают значительную часть ущерба, нанесенного имуществу и здоровью граждан. Перед оформлением полиса важно понимать, что такое КАСКО и ОСАГО: в чем разница этих вариантов страхования, чем грозит их отсутствие, в какую компанию обратиться для заключения договора.

КАСКО и ОСАГО: в чем разница?

Основные отличия ОСАГО и КАСКО: сравнительная таблица

Главная разница между рассматриваемыми видами автостраховки — критерий обязательности оформления. Без приобретения ОСАГО водитель лишается права вождения машины, не может ставить ее на учет или проходить техосмотр. За такое нарушение на автовладельца накладываются санкции от удержания определенной денежной суммы до эвакуации ТС на спецстоянку.

ВНИМАНИЕ! Даже, если водитель забыл действующий полис дома, возможно взыскание штрафа в размере 500 рублей.

Обязательное оформление ОСАГО для собственников машин регламентировано ФЗ № 40 от 25.04.02. Его задача — страхование ответственности автовладельца перед третьими лицами в случае его виновности в ДТП, то есть потерпевшей стороне возмещается нанесенный ущерб, самому владельцу полиса компенсация не предусмотрена.

Статья 3. Основные принципы обязательного страхования (ФЗ № 40)

КАСКО принадлежит к добровольным видам страховки, но по объему рисков превосходит обязательный. Полис покрывает владельцу автомобиля имущественный урон при пожаре, угоне, природных катаклизмах и так далее. В данном случае гражданская ответственность перед другими лицами не предусмотрена, кто виновник происшествия во внимание не берется.

Таблица 1. Сравнительная характеристика программ страхования

| Критерии | ОСАГО | КАСКО |

|---|---|---|

| Правовая база | Закон №4015-1 от 27.11.92, ФЗ № 40 от 25.04.02 г. | Закон №4015-1 от 27.11.92, ст. 943 ГК РФ |

| Обязательность оформления | Да | Нет |

| Объект страхования | Автогражданская ответственность перед третьими лицами | Транспорт |

| Страховой случай | Нанесение вреда здоровью и имуществу третьих лиц при ДТП | Угон, повреждения при возгорании, стихийных катаклизмах, тотальная гибель ТС и прочее по желанию страхователя |

| Средняя цена полиса | 6-15 тыс. рублей. Стоимость регулируется федеральным законодательством, Центробанк РФ устанавливает допустимый базовый диапазон цен | 40-200 тыс. рублей. СК самостоятельно назначают тарифы и расчетные коэффициенты |

| Предельная величина страхового покрытия | До 500 тыс. на человека — урон здоровью, до 400 тыс. на гражданина — имущественный ущерб | 300 тыс.-1,8 млн. рублей |

| Кто определяет размер ущерба | Процедура подразумевает независимую экспертную оценку урона, причиненного пострадавшей стороне в ДТП | Любой представитель страховой компании (СК) |

| Возмещение | Ремонт автомобиля, денежное возмещение с учетом износа запчастей. Величина выплат обозначена для каждой ситуации | Возмещение средств с учетом износа запчастей для машин с пробегом и без амортизации для новых авто. Общая величина покрытия не должна превышать стоимости застрахованного ТС |

| Срок выплаты | 30 дней с момента оформления нанесенного урона | Зависит от условий договора |

| Банкротство страховщика | Начисления производятся Российским союзом автостраховщиков (РСА) | Выплаты осуществляются в судебном порядке или по требованию кредиторов при ликвидации СК. РСА ответственности по обязательствам страховщика не несет |

| Требования к возрасту автомобиля | Нет | Устанавливает страховая компания. Например, услугами «Росгосстраха» могут воспользоваться машины не старше 12 лет |

| Чем грозит отсутствие полиса | Штрафные санкции (лишение права управления, удержание денежных средств, недопуск к техосмотру, отказ в постановке на учет) | Наказание не предусмотрено |

Особенности ОСАГО

Прямое назначение полиса — возмещение урона, нанесенного имуществу и здоровью пострадавших в аварии. При оформлении ОСАГО важно выбирать надежную организацию, обладающую лицензией. Наиболее востребованными, согласно показателям рейтинг-агентств, признаны «Росгосстрах», «РЕСО-Гарантия», «Ингосстрах». Цена полиса у компаний может варьироваться, исходя из территории, договорных условий, политики страны. Однако базовый интервал, который является основой для расчетов, фиксирован и обозначен государством.При утверждении окончательной стоимости ОСАГО также учитываются коэффициенты, зависящие от:

- возраста и опыта вождения человека;

- мощности ТС;

- региона регистрации;

- числа страховых ситуаций;

- срока действия страховки;

- лиц, участвующих в программе.

ВНИМАНИЕ! ОСАГО не может быть заменено добровольными видами страхования даже при более обширном охвате рисков последними.

Возможно возникновение сложной ситуации, именуемой «обоюдка», когда в произошедшем ДТП виноваты оба водителя. В этом случае покрытие утверждается соотношением степени ответственности и размером ущерба. Часто СК выплачивают компенсацию каждому из участников по 50 % урона. Также распространено решение вопроса в суде для точного определения степени ответственности водителей. Выплаты для пострадавшей стороны рассчитываются, исходя из степени повреждения и сопутствующих обстоятельств:

- возмещаются расходы для приведения ТС в доаварийное состояние;

- при полном уничтожении имущества компенсируется его рыночная стоимость на момент ДТП;

- оплачиваются иные расходы, возникшие из-за аварии (например, оплата эвакуатора);

- пострадавшим людям возмещается сумма на лечение, покупку лекарств, а также средства, не полученные на работе из-за больничного.

Изменение стоимости полиса в 2019 году

С 09.01.2019 года нововведения в законодательство коснулись ОСАГО. Произошло изменение базовых интервалов цен на 20% в обе стороны.

Таблица 2. Базовые тарифы по ОСАГО в 2019 году

| Категория ТС | Нижний предел, руб. | Верхний предел, руб. |

|---|---|---|

| А, М | 694 | 1407 |

| В, ВЕ (физлица и ИП) | 2746 | 4942 |

| В, ВЕ (юрлица) | 2058 | 2911 |

| В, ВЕ (такси) | 4110 | 7399 |

| С (до 16 тонн) | 2807 | 5053 |

| С (более 16 тонн) | 4227 | 7609 |

| D, DE (маршрутки) | 4110 | 7399 |

| D, DE (до 16 мест) | 2246 | 4044 |

| D, DE (более 16 мест) | 2807 | 5053 |

| Дорожно-строительная техника | 899 | 1895 |

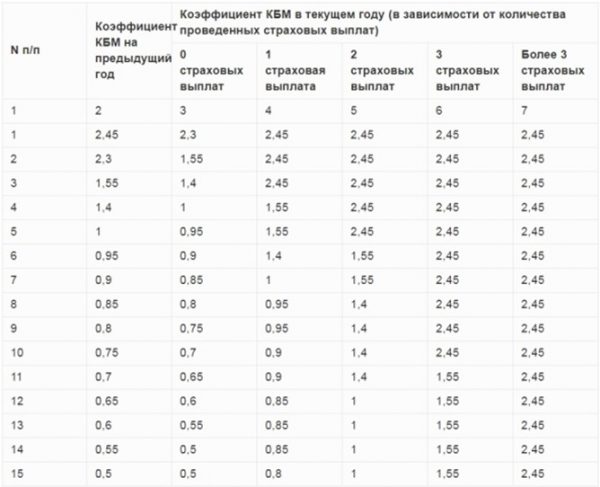

Величину базовой ставки страховщики определяют сами. Незначительно изменился коэффициент КБМ, который выступает скидкой за безаварийное пользование ТС.

Величина КБМ в 2019 году

Опираясь на количество участников, оформляют страховку с ограничениями либо без них.

Таблица 3. Величина коэффициента, исходя из количества водителей автомобиля

| Количество управляющих ТС | Коэффициент |

|---|---|

| До 5 водителей | 1 |

| Нет ограничений (управляет ТС любой гражданин, имеющий права) | 1,87 |

Значительно изменились показатели КВС, учитывающие возраст гражданина и стаж управления ТС.

Величина КВС в 2019 году

Остальные показатели, применяемые при утверждении стоимости полиса (территориальные коэффициенты, мощности автомашины и прочие), в 2019 году не изменились. Вычислить стоимость ОСАГО для каждого отдельного гражданина можно на ресурсах страховых компаний, применив онлайн-калькулятор.

Видео — Нововведения по ОСАГО-2019

https://www.youtube.com/watch?v=-3kZznOB4_4

Случаи отказа от компенсации

Страховая компания вправе отказать в возмещении нанесенного урона, если:

- виновник скрылся с места ДТП (выплаты возможны только по решению суда);

- период действия полиса завершен;

- виновника нет в списке лиц, допущенных к вождению данного автомобиля;

- СК не была информирована при оформлении европротокола (без участия ГИБДД);

- ремонт машины осуществлялся пострадавшей стороной за свой счет без осмотра СК;

- виновник пребывал под действием спиртного или наркотических препаратов;

- воздействовали внешние факторы (повреждения на парковке, падение деревьев, природные происшествия);

- вред автомобилю наносился намеренно для получения выплат;

- урон причинен при гонках и других соревнованиях и испытаниях, учебных поездках;

- ущерб ТС совершен при транспортировке грузов, их погрузке и разгрузке;

- травмирование и гибель людей произошли без участия второго ТС;

- речь идет о причинении морального вреда.

Особенности КАСКО

Несмотря на то, что оформление КАСКО осуществляется по желанию страхователя, в некоторых случаях наличие полиса обязательно, например, при приобретении автомобиля в кредит. КАСКО предоставляет возможности возмещения урона практически от любых неприятностей, перечень рисков у него значительно шире, чем у ОСАГО. Автовладельцу компенсируются не только расходы на ремонт повреждений при аварии, но и при иных обстоятельствах: например, если на ТС упало дерево или глыба льда, украли зеркало, колеса или разбили фару, стекло на парковке, машину угнали, или сам водитель не справился с управлением и заехал в канаву и так далее.

Понятие КАСКО

Возможно 2 варианта оформления полисов:

- с агрегатной величиной — каждый раз сокращается на размер оплаченного возмещения;

- с неагрегатной суммой — пребывает вне зависимости от выплаченной суммы.

Второй вариант оценивается дороже, но он рекомендован для граждан, часто попадающих в аварии.

К недостаткам КАСКО относят необходимость фиксирования каждой страховой ситуации в полиции или ГИБДД, получение подтверждающей документации. Часто СК затягивают выплаты при угоне машины или долго согласовывают стоимость ремонтных работ с соответствующей фирмой.

Оформление полиса

При оформлении полиса возможны трудности у водителей с малым стажем управления ТС или владельцев старых машин (более 3 лет использования). Некоторые компании могут отказать таким категориям граждан, однако в этих случаях рекомендуется обратиться в другие страховые организации. Часто условия заключения договора предполагают соблюдение требований СК (например, обязательного наличия охранной и противоугонной систем).

ВНИМАНИЕ! При выборе страховой организации рекомендуется не брать во внимание неизвестные агентства с дешевыми предложениями — так легко стать жертвой мошенников и обладателем фальшивого полиса.

Лучше воспользоваться официальными рейтингами СК и обязательно проверить у выбранной фирмы наличие лицензии. Считается, что не стоит доверять компаниям снижающим стоимость КАСКО более, чем на 20 %, в сравнении с конкурентами. Согласно рейтингу, высший уровень надежности в 2019 году присвоен организациям «Ингосстрах», ВТБ, «СОГАЗ».

Стоимость полиса

Изменения в законодательстве не коснулись цен на КАСКО. По-прежнему стоимость утверждается СК самостоятельно. Показатель также зависит от набора услуг, выбранных страхователем. Автовладелец может определить сумму оплаты за полис на ресурсах СК, введя информацию о себе и автомобиле в онлайн-калькулятор. Цены определяются на основе тарифов, установленных организацией, и коэффициентов (территориальных, с учетом данных машины и водителя). В 2019 г. годовой тариф утверждается, как 1,2-13% от рыночной стоимости автомашины. Это составляет 40-200 тыс. рублей.

Применение франшизы

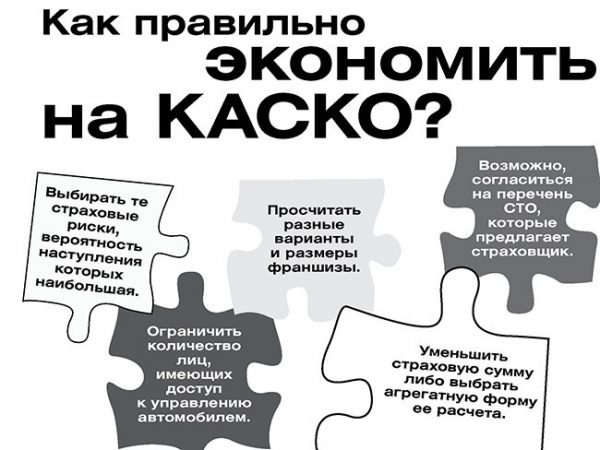

Стоимость полиса КАСКО достаточно высока, поэтому автовладельцы ищут способ сократить сумму к оплате. Одним из них выступает использование франшизы — величины причиненного урона, которую СК не выплачивает страхователю по каждому случаю. Чем этот показатель выше, тем цена заключаемого договора ниже. Например, при оформлении полиса франшиза утверждена в размере 10 тыс. рублей. При возникновении страховой ситуации и оценки ремонта в 64 тыс. рублей, СК оплатит только 54 тыс., оставшиеся 10 тыс. автовладелец вносит сам.

Видео — КАСКО: нюансы оформления

Какой вид страхования лучше?

ОСАГО и КАСКО выступают одними из наиболее востребованных услуг на рынке страхования. Первый является обязательным к оформлению, поэтому вопрос выбора между ними не стоит. Лучший вид страхования для автовладельца определяется, исходя из цели приобретения полиса. Если лицо заинтересовано в защите собственных имущественных прав, без КАСКО не обойтись. Если же собственнику машины достаточно возмещения ущерба третьим лицам при возникновении ДТП, возможно воспользоваться только ОСАГО.

ВНИМАНИЕ! Рекомендуемым вариантом выступает оформление обеих страховок. Тогда в случае ДТП автовладелец возместит потери себе и другой стороне.

Многих граждан не устраивают высокие цены на КАСКО. Снизить их возможно, осуществив оформление полиса с франшизой, но тогда при появлении страховой ситуации компенсация поступит с ее учетом. Сократить стоимость полиса КАСКО позволяет неполная страховка, то есть выбор наиболее распространенных рисков (например, угона), при этом незначительные для автовладельца исключаются из договора. Многие СК предлагают рассрочки (на 3-6 месяцев) или льготы для опытных водителей (взнос 50/50, когда вторая половина перечисляется при появлении страховой ситуации).

Способы экономии при оформлении КАСКО

Затраты автовладельцев на оформление ОСАГО и КАСКО достаточно велики, поэтому они задаются вопросом, нужны ли дополнительные расходы или достаточно обойтись обязательным страхованием. Идеальным вариантом станет заключение договоров на оба вида защиты от рисков. Однако окончательный выбор остается за водителем, который должен объективно оценить для себя все плюсы и минусы добровольного страхования. В любом случае, КАСКО и ОСАГО регламентируют непредвиденные ситуации на дорогах, позволяя их разрешить с наименьшими убытками для обеих сторон.

Видео — КАСКО и ОСАГО: как выбрать?

Добавить комментарий: