С дохода официально трудоустроенного гражданина работодатель ежемесячно отчисляет НДФЛ в казну государства, то есть предприятие выступает налоговым агентом. Однако в некоторых случаях человек, получивший прибыль, остается без посредника, связывающего его с госбюджетом. Тогда он самостоятельно должен предоставить в ИФНС отчетность о поступивших ему денежных средствах и внести соответствующий взнос. Список лиц, кто сдает 3-НДФЛ или освобожден от уплаты налога, представлен в НК РФ. Подробнее о декларации по форме 3-НДФЛ читайте в нашей статье.

Кто сдает 3-НДФЛ?

Налоговая декларация: понятие и правовые аспекты

При получении дохода гражданин обязуется направить часть от него в госбюджет страны. Законодательной базой выступает Налоговый кодекс, регламентирующий порядок удержаний, ставки, процедуру оформления, возможность льгот и возмещений. Преимущественно, процент удержания составляет 13 %, но может быть и выше (30% для нерезидентов страны с дохода, полученного в РФ, 35% — от выигрыша в бесплатной лотерее). Справка 3-НДФЛ является отчетностью по подоходному налогу. Документ используется для декларирования физическим лицом, индивидуальным предпринимателем своих доходов и иных сведений, на основании которых отчисляются взносы в казну государства.

Перечислением взносов с дохода трудоустроенных граждан занимаются работодатели, выступая налоговыми агентами. Удержание и отправка средств в ФНС предприятием осуществляется не позднее суток, следующих за днем зарплаты. Однако человек и сам может являться налоговым агентом для себя, получая доход без участия работодателя. Тогда он заполняет декларацию, предоставляя сведения о денежных потоках, и оплачивает исчисленный взнос за прошедший отчетный период. Например, человек трудится на предприятии, зарабатывая ежемесячно 30 тыс. рублей. При выплатах 13% с этой суммы предприятие удерживает и направляет в ИФНС. При этом предоставление 3-НДФЛ с человека не требуется. Но при случайном выигрыше в лотерею «Гослото» человек обязан заплатить с него налог, оформив декларацию самостоятельно. Предприятие в этом не участвует, поскольку к доходу отношения не имеет.

Период отправки сведений о денежных поступлениях — до 30 апреля года, идущего за отчетным. На назначение налогового вычета установленный срок не распространяется. Льготу можно оформить на протяжении всего года. Декларации, совмещающие информацию о поступлениях и право на получение вычета, направляют до 30.04 года, идущего за отчетным.

ВНИМАНИЕ! Отправка 3-НДФЛ не предусматривает немедленной оплаты налога. В 2019 году внести его допустимо до 15 июля.

Бланк З-НДФЛ един для всех субъектов РФ и представлен на официальном ресурсе ФНС. Нормативное регулирование порядка назначения, подачи, оформления декларации основано на положениях ст. 80 НК РФ.

Видео — Как заполнить декларация в личном кабинете налогоплательщика?

Кто должен сдавать 3-НДФЛ?

Направлять декларацию о доходах в налоговый орган обязаны:

- госслужащие и члены их семей — Указ Президента № 557 от 18.05.09 г. (ред. 03.07.2018 г.);

- государственные гражданские служащие — согласно Реестру должностей, утвержденному Указом главы государства № 1574 от 31.12.05 г. (ред. 08.02.19);

- ИП — на общей системе налогообложения;

- граждане, реализующие часть в уставном капитале, получившие прибыль от банковских вкладов (проценты);

- практикующие лица (нотариусы, адвокаты и так далее);

- резиденты РФ, реализующие имущество, срок владения которым составляет менее 3 лет (приобретенное до 2016 года) или 5 лет (оформленное в собственность после 2016 года). Сюда относятся жилплощадь, ценные бумаги, автомобили, гараж, участок земли и так далее. По движимому имуществу минимальный период владения составляет 3 года — после его истечения НДФЛ при продаже не взимается;

- иностранцы, работающие в России на основе патента;

- граждане-резиденты РФ (пребывающие в России свыше 183 дней в году), получающие доход за границей;

- люди, выигравшие в лотерею, тотализатор и иные азартные игры. При доходе менее 4 тыс. рублей налог не удерживается, от 4 тыс. до 15 тыс. — его оплачивает участник. При выигрыше свыше 15 тыс. взнос в ФНС платит оператор лотереи;

- граждане, имеющие авторский гонорар, наследники или правопреемники авторов научных, литературных, культурных и иных произведений, получающие вознаграждение за них;

- лица, которым подарили недвижимость, автомобиль, ценные бумаги граждане, не являющиеся близкой родней;

- граждане, имеющие доход от физических лиц или предприятий, не выступающих налоговыми агентами — на основании гражданско-правовых договорных отношений (аренда жилья и иных вещей).

ВНИМАНИЕ! Лицами, которым не вменяется в обязанность сдавать декларацию, выступают желающие оформить вычет налога, то есть вернуть часть средств, перечисленных в бюджет. Отправка 3-НДФЛ в этой ситуации осуществляется в добровольном порядке.

При оформлении декларация важно учитывать особенности законодательства РФ:

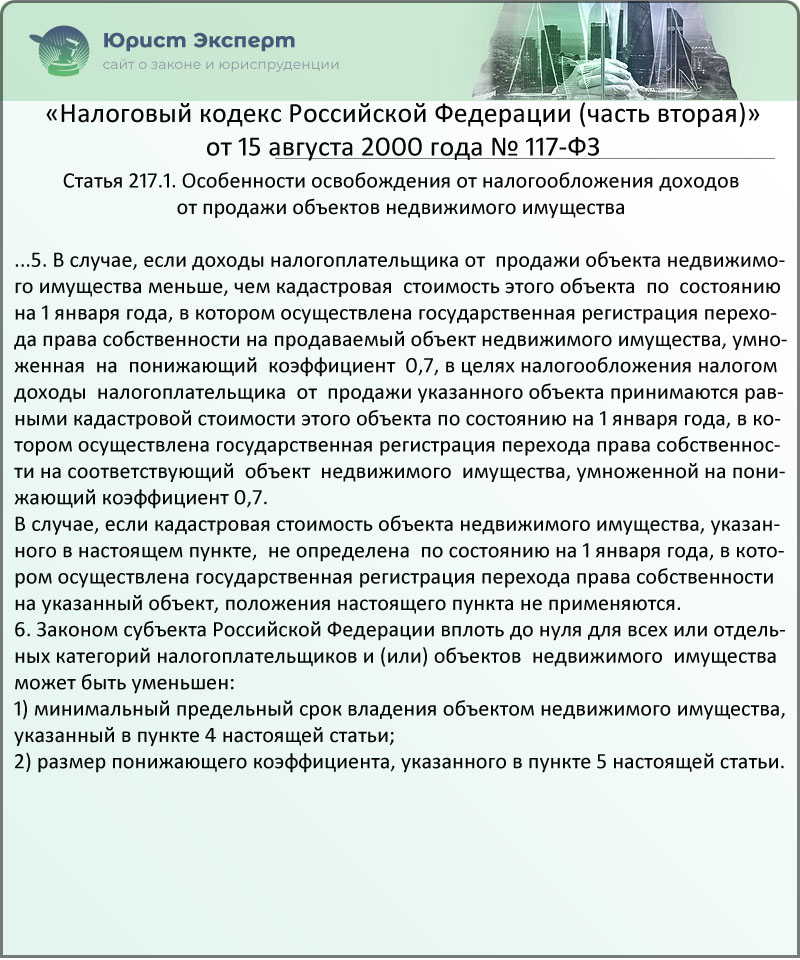

- если цена реализованной жилплощади ниже кадастровой, в 3-НДФЛ обозначают не полученный доход, а сниженную до 70% стоимость недвижимости по кадастру на 1 января того года, когда приобретена собственность (п.5 ст. 217.1 НК РФ);

- гражданам, у которых с денежных поступлений от работодателя не удержан НДФЛ по каким-либо причинам, декларацию направлять не следует. ИФНС самостоятельно предоставит квитанции налогоплательщикам.

Пункт 5 статьи 217.1. Статья 217.1. Особенности освобождения от налогообложения доходов от продажи объектов недвижимого имущества (ФЗ № 117)

Обязаны ли индивидуальные предприниматели оформлять 3-НДФЛ?

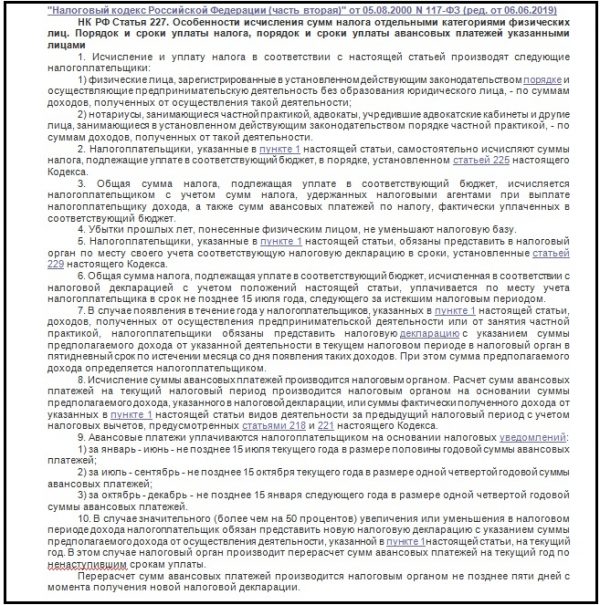

Согласно ст. 227 НК РФ, отчитываться перед ИФНС обязаны граждане-предприниматели, работающие без формирования юридического лица и зарегистрированные в обозначенном законом порядке.

Статья 227. Особенности исчисления сумм налога отдельными категориями физических лиц. Порядок и сроки уплаты налога, порядок и сроки уплаты авансовых платежей указанными лицами (ФЗ № 117)

Предоставление 3-НДФЛ производится только теми ИП, кто пребывают на общей системе налогообложения, то есть подоходный налог выступает аналогом взноса на прибыль, уплачиваемого юридическими лицами.

ВНИМАНИЕ! Предприниматели на ОСНО обязаны сдавать декларацию даже при отсутствии деятельности (нулевую).

ИП, пребывающие на спецрежимах, 3-НДФЛ не подают, так как НДС, НДФЛ, взнос на имущество, заменяют одним налогом, установленным для систем: ЕСХН, ЕНВД, УСНО, ПСН. Если предприниматель получает доход от деятельности, не относящейся к выбранному режиму, он обязан направить декларацию в ФНС как физическое лицо (письмо Минфина РФ № 03-04-05/14057 от 23.04.13 г.)

Получение налогового вычета

Частичный возврат гражданином ранее уплаченного НДФЛ в казну государства осуществляется путем подачи декларации. Льготу назначают, исходя из характера осуществленных человеком затрат.

ВНИМАНИЕ! Основным условием получения возврата НДФЛ выступает присутствие взносов от доходов гражданина в госбюджет в отчетном году.

Таблица. Виды налоговых вычетов

| Виды | Описание |

|---|---|

| Имущественный | Назначается после покупки недвижимости (ст.220 НК РФ). Предельный размер возмещения — 260 тыс. (13% от 2 млн. руб.) за покупку и 390 тыс. (13% от 3 млн. руб.) при приобретении на условиях кредитования |

| Социальный | Оформляется на лечение, получение образования, благотворительную деятельность, финансирование будущей пенсии (ст.219 НК РФ) |

| Стандартный | Назначается трудоустроенным гражданам по заявлению через работодателя, но допускается и самостоятельное обращение (ст.218 НК РФ). Сюда причисляется вычет на детей до 18 лет (возможно до 24 лет при дальнейшем очном обучении ребенка): на 1-2 — 1400 руб., на 3 и свыше — 3 тыс. руб.; на детей-инвалидов — 12 тыс. родителям (усыновителям), 6 тыс. попечителям. Начисления осуществляются с начала года и до достижения суммы 350 тыс. рублей. Вычет также положен инвалидам войн, ВОВ, «чернобыльцам» — 3 тыс. рублей, участникам ВОВ, при инвалидности с детства, Героям России и СССР — 500 руб. |

| Профессиональный | Предусмотрен для ИП (на ОСНО), практикующих адвокатов, нотариусов, юристов, ученых, изобретателей и иных лиц, получающих авторские вознаграждения (ст. 221 НК РФ). Льгота сокращает налоговую базу на величину расходов, обоснованных документально. Иногда применяется вычитание из дохода 20% |

| Инвестиционный | Оформляется при реализации ценных бумаг, с начислений за 3 года на индивидуальный инвестиционный счет (ст.219.1 НК) |

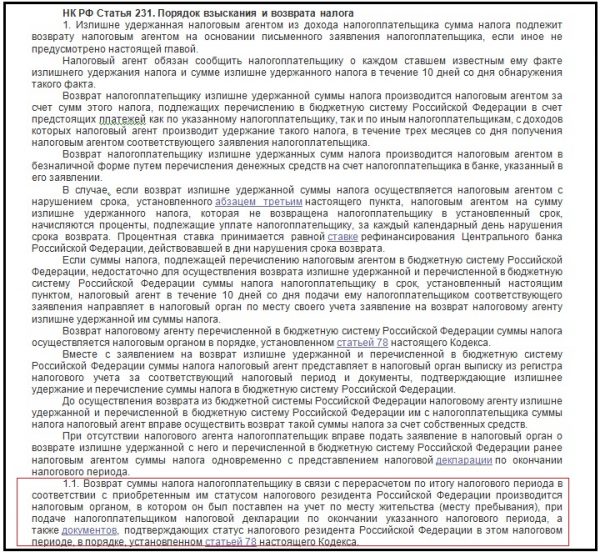

При назначении вычета сокращается налогооблагаемая величина дохода. Декларацию направляют не ранее года, следующего за тем, когда осуществлялись расходы (сделка). Оформление вычета осуществляется по желанию человека, то есть не выступает обязательством. При этом подать декларацию возможно в любое время в течение года. Если льгота оформляется через работодателя, направление 3-НДФЛ не требуется. Возможно воспользоваться льготой и вернуть часть НДФЛ при смене статуса с нерезидента на резидента (ст.231 НК). Вычет обусловлен возникновением переплаты из-за сокращения ставки с 30 до 13%, то есть возврату подлежит разница в оплате. При подаче декларации к ней прикладывают документацию, подтверждающую статус резидента.

Статья 231. Прядок взыскания и возврата налога (ФЗ № 117)

Доходы, не подлежащие налогообложению

Не со всех денежных средств, поступающих гражданам, взимается НДФЛ. Согласно ст. 217 НК, к выплатам, с которых не удерживается налог, относятся:

- госпособия (кроме выплат за больничный);

- пенсии и соцдоплаты к ним;

- пособия за рождение (усыновление) ребенка;

- компенсации за нанесение вреда, гибель военных или госслужащих при несении долга, при увольнении работника (кроме оплаты неиспользованного отпуска);

- покрытие затрат на повышение квалификации, дополнительного образования сотрудников;

- безвозмездное предоставление государством жилплощади, ЖКУ, топлива, довольствия, питания, инвентаря и так далее;

- целевые затраты, суточные при командировках — не более 700 руб. в день по РФ, 2500 руб. — при поездке за границу;

- безвозмездное осуществление деятельности волонтерами, возмещение ии расходов на спецодежду, оборудование, дорогу до работы и обратно, страховые взносы и так далее;

- денежное поощрение донорам;

- алименты;

- гранты, премии оплата дороги до местонахождения конкурсов и соревнований, питание, жилплощадь, предоставленные некоммерческими организациями за счет грантов Президента РФ, международные призы;

- материальная помощь;

- вознаграждения за содействие в предотвращении терактов;

- благотворительная помощь, выплаты для поддержки граждан при стихийных происшествиях и иных ЧС;

- суммы, предусмотренные для оказания медпомощи работодателем сотрудникам предприятий, общественными организациями инвалидам;

- стипендии;

- оплата труда в иностранной валюте при направлении граждан на работу за границу учреждениями, финансируемыми из госбюджета в пределах обозначенных норм;

- доходы от сбыта продукции личного подсобного или фермерского хозяйства при соблюдении установленных законом условий, целевые средства, выделенные госбюджетом на развитие;

- средства от сбыта ресурсов леса, предусмотренных для питания (ягод, грибов, орехов и так далее);

- суммы от сбыта продукции, получаемой при охоте любителями;

- средства от реализации имущества, имеющего минимальный период владения;

- доходы, приобретенные в порядке наследования (кроме авторских вознаграждений за литературные, научные и иные произведения);

- подарки и помощь участникам боевых действий и их семьям;

- доходы служащих по призыву и вызванных на военные сборы;

- подарки сотруднику от работодателя стоимостью менее 4 тыс. рублей;

- компенсация расходов по оплате процентов по кредитному договору на приобретение или строительство недвижимости.

Способы подачи декларации

Подготовленную справку 3-НДФЛ с перечнем подтверждающих бумаг направляют в отделение ИФНС. Для назначения некоторых видов вычетов (имущественного, стандартного) возможно пройти процедуру оформления через работодателя — тогда заполнение декларации не требуется.

Внимание! При оформлении льготы через предприятие допустимо не ждать наступления будущего года, возможно осуществление возврата уже в текущем. Подробнее о нюансах возврата налога читайте в нашей статье.

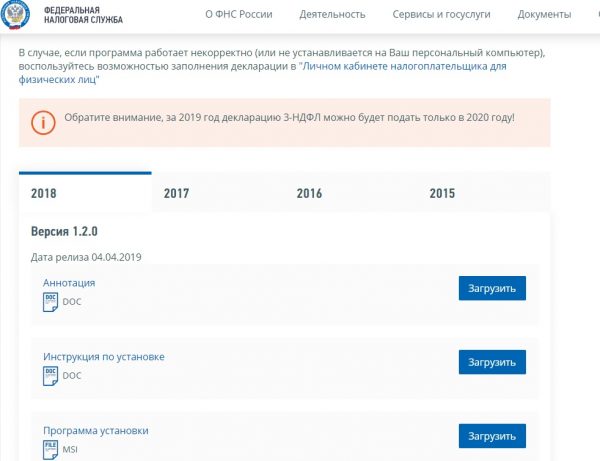

При заполнении и сдаче 3-НДФЛ в ИФНС обращаются посредством личного посещения, через Интернет или почту, направляя документацию заказным письмом с описью. При работе с бумажным вариантом декларации ее заполняют печатными буквами. Сдать ее возможно самостоятельно, через законного или уполномоченного представителя. В последнем случае потребуется нотариальная доверенность. При личном направлении распечатывают 2 экземпляра, на одном из которых инспектор ставит отметку о принятии. При использовании почтового отправления датой подачи считается день оформления письма гражданином на почте. Налогоплательщик получает квитанцию, что служит доказательством своевременного направления документации. Однако наиболее простой способ оформления и сдачи декларации — через кабинет налогоплательщика на официальном ресурсе ИНФС. Заполнение документа значительно упрощает специальная программа, также доступная для скачивания на сайте службы в действующей редакции. Она поможет правильно внести сведения, произвести расчеты и сформирует документ в требуемой законодательством форме.

Программа для автоматического заполнения справки 3-НДФЛ

При оформлении документации на вычет в ИФНС обращаются после окончания отчетного года. Например, на будущий год после приобретения квартиры.

Что грозит, если не подать 3-НДФЛ?

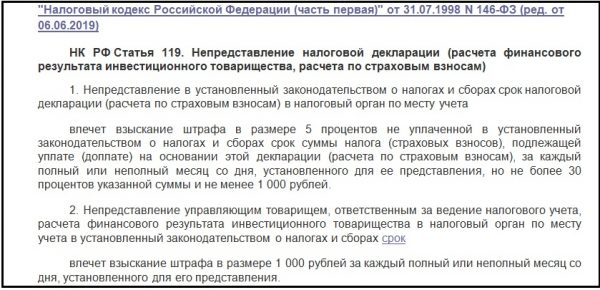

Ответственность за непредоставление или нарушение сроков направления декларации обозначена в ст. 119 НК РФ. При превышении установленного периода отправки документа назначается удержание штрафа в размере 5% от невнесенной суммы за каждый месяц задержки (в том числе неполный). Взимание начисляется не менее 1000 рублей, но не более 30% от совокупной суммы.

Статья 119. Непредставление налоговой декларации (ФЗ № 117)

Срок оплаты налога — 15 июля, подать документацию о доходах требуется до 30 апреля года, идущего за отчетным.

ВНИМАНИЕ! Штрафные санкции распространяются только на лиц, получивших доход и не сдавших в ИФНС справку 3-НДФЛ. Взыскания недопустимы при отправке документа на добровольной основе (для оформления вычетов), поскольку точных сроков в этом случае нет.

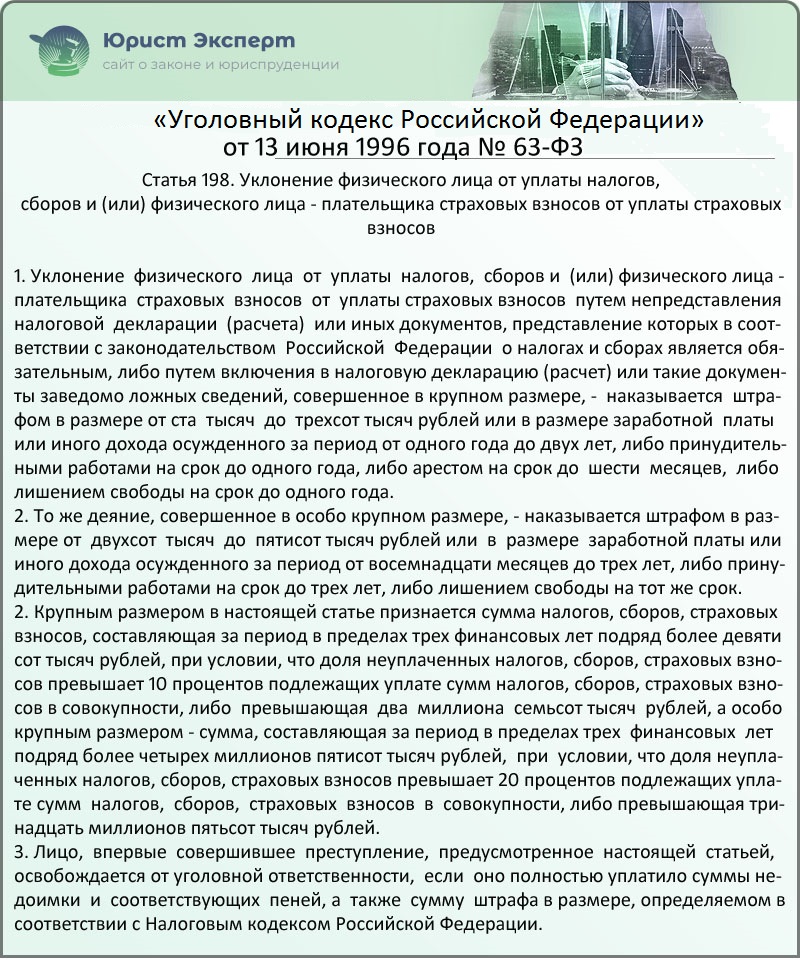

Например, гражданин в 2018 году занимался предпринимательством на ОСНО. Справку 3-НДФЛ он подал только 9 августа 2019 года. По сведениям документа сумма к оплате составила 80 тыс. рублей. Однако за нарушение сроков подачи декларации гражданину начислен штраф за 4 месяца (3 полных и 1 неполный) в размере: (80 тыс.*5%)*4= 16 тыс. рублей. Человеку, скрывающему доходы, возможно назначение уголовной ответственности по статье 198 УК РФ.

Статья 198. Уклонение физического лица от уплаты налогов (ФЗ № 63)

Справка 3-НДФЛ выступает для государства важным финансовым инструментом контроля денежных потоков. Наемным сотрудникам, трудоустроенным официально, направление декларации в ИФНС не требуется — отчисления и отчетность за них осуществит работодатель. Однако при получении иного дохода, не относящегося к необлагаемому налогом, следует самостоятельно оформить документ о доходах и направить в инспекцию. Для назначения вычета гражданину также требуется официально отчитаться перед ИФНС, предоставив справку 3-НДФЛ.

Видео — Кто сдаёт 3-НДФЛ?

Добавить комментарий: