Сегодня налог с продажи машины необходимо оплачивать не всегда. Налоговый кодекс предусматривает несколько нюансов, которые позволяют не вносить ничего в государственный бюджет или значительно снизить сумму.

Налог с продажи машины

Важно знать, когда требуется подавать 3-НДФЛ и как рассчитать самостоятельно налоговую ставку. Сотрудники ФНС не будут считать самостоятельно, их задача заключается в принятии денег от налогового агента и проверке предоставленной декларации. Если обнаружена ошибка, то придется переделывать все. Поэтому важно заранее подготовиться к процессу и знать, как все происходит для сдачи документов с первого раза.

Закон о налогах на авто

Все особенности оплаты налогов и ставки указаны в Налоговом кодексе РФ. Это основной закон России, который определяет сроки и порядок оплаты налогов. Также он указывает, как рассчитывается налоговая база.

Налоговый кодекс РФ

Вот какие статьи регулируют вопрос НДФЛ с продажи автомобиля: 201, 208, 217, 220, 228 и 229 НК РФ.

Согласно этому закону, подоходный налог должны оплачивать все граждане. При этом ставка фиксированная и составляет 13%. Сегодня есть самозанятые граждане, которые платят всего 4% от получаемых доходов, но это касается только прибыли от ведения экономической деятельности при оказании услуг или продаже товара. То есть, если гражданин работает самозанятым и продает автомобиль, то он должен оплатить 13% государству от полученной прибыли.

13 процентов — налог с продажи авто

Но предусмотрены нюансы, которые позволяют снизить налоговую базу или не платить налог. Стоит разобраться в этом вопросе подробнее.

Надо ли платить налог с продажи машины

Ответ в Налоговом кодексе РФ однозначный: оплачивать налог надо. Но там указаны нюансы, которые позволяют понять, когда и сколько требуется оплатить.

Таблица 1. Когда надо платить налог с продажи машины.

| Стоимость автомобиля | Срок владения | Имеющиеся документы |

|---|---|---|

| Более 250 000 рублей | Менее 3 лет | Только договор о продаже. |

| Более 250 000 рублей | Менее 3 лет | Договор о покупке и продаже. Оплачивать нужно только при получении прибыли при реализации транспортного средства. |

Часть граждан уверена, что при продаже автомобиля до 250 000 рублей необходимо оплачивать налог. Однако это не так. Владелец машины обязан подать налоговую декларацию, в которой укажет, что получил доход при продаже автомобиля. Но вносить оплату не требуется.

Стоит рассмотреть немного подробнее особенности оплаты. Если у владельца машины есть договор о продаже, то он обязан осуществить взнос 13% от полученной прибыли, если он тут же не покупает новый автомобиль. Его граждане могут приобрести и немного позже, но в обозначенный отчетный период.

Потенциальный покупатель осматривает машину

Когда продажа происходит с целью получения прибыли, то важно иметь на руках договор покупки и продажи, чтобы сэкономить на оплату государству. Об этом подробнее ниже.

Как уменьшить налог с продажи машины

Уменьшения налога после реализации транспортного средства законно. Это отличный шанс сэкономить для тех, кто зарабатывает путем перепродажи машин. В противном случае им было бы сложно работать, так как разница между ценой покупки и продажи часто не превышает 15%.

Отделение ФНС

Способ уменьшения налоговой баз заключается в предоставлении доказательств понесенных расходах. То есть, если на руках есть договор покупки и продажи, то оплачивать нужно не с полной суммы.

Стоит рассмотреть пример, чтобы было понятнее. Автомобиль был приобретен менее 3 лет назад за 270 000 рублей. За все время водитель немного модернизировал его и решил продать за 320 000 рублей. Таким образом, если у него на руках все договоры, он должен заполнить налоговую декларацию и приложить оба документа. Тогда платить придется 13% не с 320 000 рублей, а с 50 000 рублей путем взаимовычета прибыли и расходов.

Тюнинг авто

Какие расходы нельзя учесть

Не всегда расходы зачитываются для уменьшения налоговой базы. Необходимо знать, какие виды расходов не учитывают сотрудники ФНС при рассмотрении документации. К ним относятся:

- проценты по кредиту, если машина приобреталась с использованием банковских средств (но закон предусматривает оформление налогового вычета);

- автострахование;

Автострахование

- уплата задолженности наследодателя после вступления в наследство;

- оставшиеся долги после приобретения машины;

- расходы, связанные с коммерческим использованием машины.

Важно. Если гражданин не зарегистрирован, как предприниматель, покупает коммерческий автомобиль, но использует его в личных целях, то такие расходы могут принять сотрудники ФНС для взаимозачета.

Существует немало споров по поводу взаимозачетов расходов, связанных с доукомплектацией и ремонтом транспортного средства. Сами сотрудники ФНС не имеют общего мнения. Одни уверены, что это расходы, которые не связаны с приобретением машины. Водитель совершает замену комплектующих по собственному желанию. При этом доказать срочную необходимость замены сложно. Другие утверждают, что ремонт позволяет улучшить характеристики автомобиля, поэтому его необходимо зачитывать при расчете НДФЛ.

Отказ оформить взаимозачет

Таким образом, если ремонт был дорогим, то целесообразно попробовать побороться за свои права. Если сотрудники ФНС будут отказывать зачесть эти расходы, то допускается обратиться в суд. Но сначала рекомендуется проконсультироваться с практикующим юристом и попросить его представлять интересы во время судебных слушаний. Это позволит увеличить вероятностью благоприятного исхода, так как нет четкой позиции по этому вопросу в законе. То есть, от того, как будет представлена позиция истца, будет зависеть решение суда.

Когда можно не платить налог с продажи машины

Не всегда производится оплата при продаже машины. Стоит рассмотреть подробнее ситуации, когда закон позволяет не вносить никакую оплату.

- Владение транспортным средством боле 3 лет. Этот срок специально был установлен, чтобы помешать перекупщикам получать сверхдоход. Если машина у владельца находится более указанно срока, то он точно покупал ее для использования в личных целях. То есть, он не должен вносить оплату, так как покупка была не с целью обогащения.

Отказ оформить взаимозачет

- Если машина стоит менее 250 000 рублей. Здесь гражданин тоже освобожден от оплаты. Однако он обязан предоставить сотрудникам ФНС декларацию, в которой отражаются доходы за год, учитывая реализацию транспортного средства. При этом прикладывается полный перечень документов, который подтверждает законность полученной прибыли.

Автомобиль стоимостью до 250 тыс рублей

- Отсутствие прибыли после продажи. То есть, машина стоила 350 000 рублей, а продажа произошла за 320 000 рублей. Если есть бумаги, подтверждающие эти суммы, то путем взаимозачета допускается подать декларацию и не производить оплату.

Отсутствие прибыли

Не стоит пытаться обманывать сотрудников ФНС. Они всегда узнают правду, а наказание за сокрытие доходов суровое. Подробнее о нем будет написано ниже.

Потерял договор купли-продажи автомобиля: что делать

Информация о сделке с автомобилем в ФНС поступает от ГИБДД. То есть, когда сделка регистрируется, информация о ней практически сразу становится известна в налоговой. Поэтому не стоит пытаться обманывать сотрудников ФНС. Вот что делать при потере документов:

- подать декларацию без полного перечня подтверждающих бумаг, но при расхождении данных после проведения камеральной проверки затребуют предоставить их, поэтому способ допускается использовать, когда гражданин точно помнит размер сделки;

Заключение договора

- уточнить у сотрудника ФНС, что делать в этом случае и попытаться найти компромисс;

- послать запрос в ГИБДД о выдаче копии договора.

Поиск документов

Таким образом, проблему решить несложно. Если сделка происходит между физическими лицами, то требуется только договор купли-продажи Когда в ней участвует юридическое лицо, то дополнительно предоставляются счет-фактура и товарная накладная или чек ККТ/платежное поручение.

Можно ли получить налоговый вычет с продажи автомобиля

Статья 220 НК РФ предусматривает получение налогового вычета после продажи автомобиля, если его владелец не смог избежать оплаты НДФЛ. Требуется предоставить все необходимое для оформления вычета:

- паспорт;

- заявление;

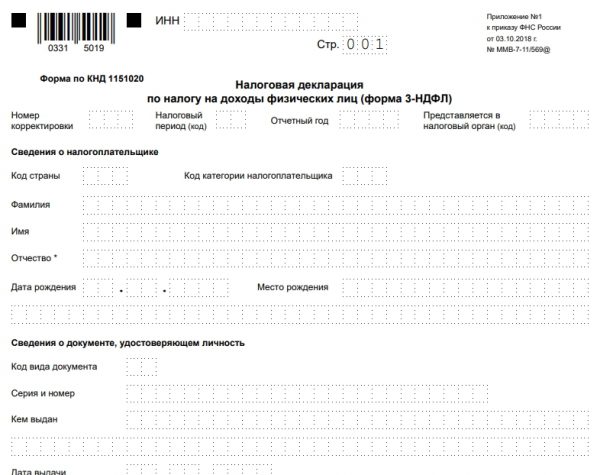

- декларацию по форме 3-НДФЛ;

Документы

- квитанцию об оплате налога;

- реквизиты для перевода денег;

- договор купли-продажи машины.

Это список документов, который требуется сотрудникам ФНС для камеральной проверки. Если есть какие-то дополнительные вопросы, то стоит позвонить по телефону горячей линии. Сотрудники налоговой службы всегда готовы оказать полную информационную поддержку.

Заполнение декларации на получение налогового вычета

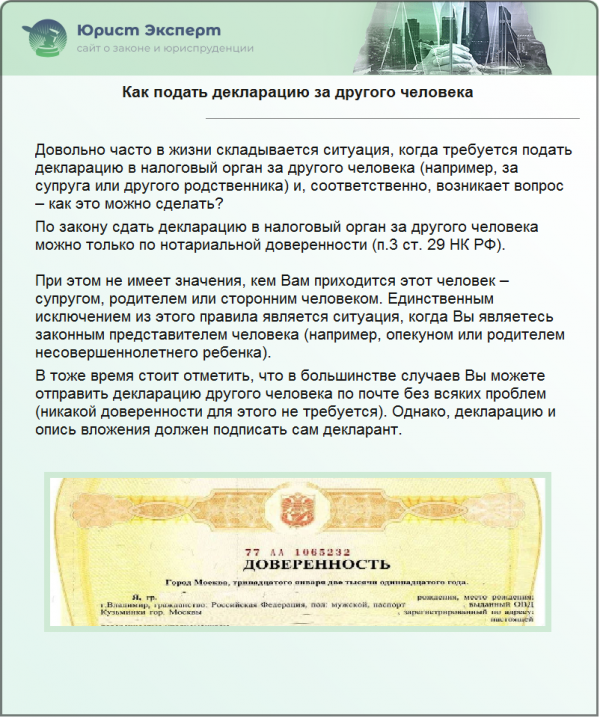

Если не получается лично доставить все необходимое, то их допускается отправить по почте. Но лучше оформить доверенность генерального типа. Ее стоимость составит не более 3 000 рублей, зато доверенное лицо выполнит все предусмотренные законом действия.

Оплата налога при продаже автомобиля – пошаговая инструкция

Стоит понимать, как производить оплату, что не стать должником. Если просрочить с выплатой, то к налоговому агенту применяются штрафные санкции.

- Шаг. Обращение в ФНС для получения реквизитов. Также сотрудники ответят на вопрос, как заполнять декларацию, если возникают вопросы. Ее нужно подавать до 30 апреля следующего года.

Обращение в ФНС

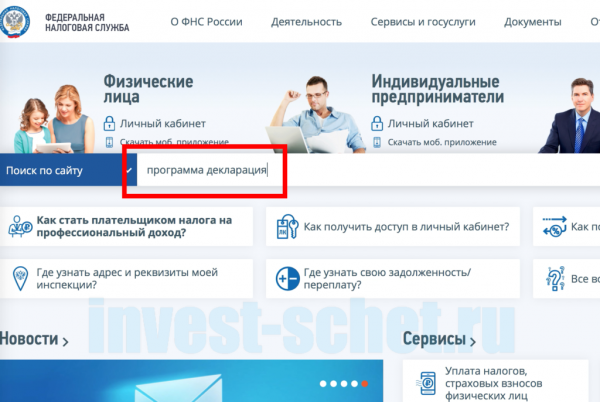

- Шаг. Скачивание программы «Декларация» на официальном сайте ФНС. Если использовать обычные бланк, то нужно их распечатать и заполнять все от руки. Однако программа, которая предоставляется бесплатно, обладает вшитыми данными по проверке контрольных соотношений. Таким образом, риск возникновения ошибки при заполнении данных минимальный.

Программа декларация

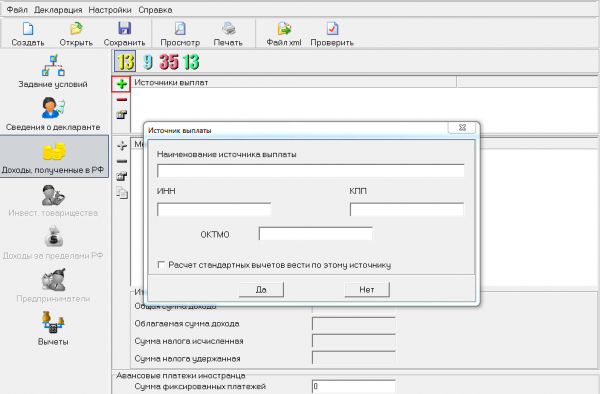

- Шаг. Заполнение декларации 3-НДФЛ.

Заполнение декларации

- Шаг. Оплата в отделении банка, через электронный кошелек или личный кабинет банка по имеющимся реквизитам. Нужно производить оплату до 15 июля следующего года.

Оплата

- Шаг. Приложение перечня необходимых документов вместе с квитанцией об оплате и отправка всего пакета сотрудникам ФНС.

Проверка документов

Если гражданин планирует сразу оформить налоговый вычет, он заполняет еще одну декларацию или указывает всю информацию в одной (предпочтительно для сотрудников ФНС). Однако учет всех данных в одной декларации сложен для непрофессиональных бухгалтеров. Поэтому, чтобы свести риск возникновения ошибки, лучше да раза заполнить ее и собрать требуемые бумаги.

Инструкция по заполнению декларации при продаже автомобиля

Важно понимать, как правильно заполнять декларацию. Если в ней будут ошибки, то ее вернут с требованием исправить их. Поэтому новичкам лучше предоставлять все до крайнего срока, иначе будет выписан штраф.

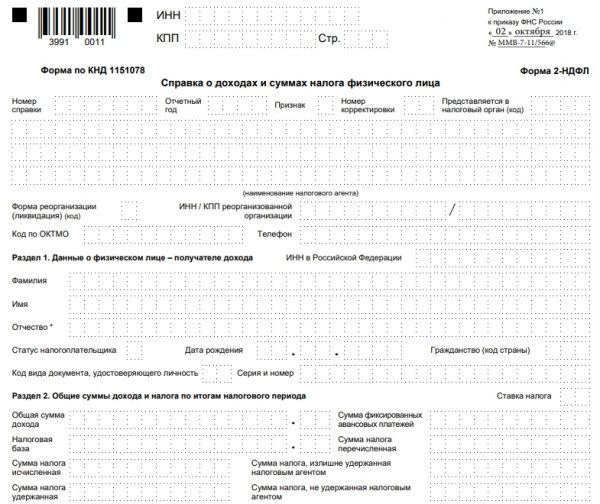

Бланк заявления 3-НДФЛ, вы можете скачать здесь —> Бланк 3-НДФЛ.

Вот как заполняется 3-НДФЛ:

- Стоит начать с листа E1. Тут нужно указать общие затраты и доходы. При этом строчки 2.1 – 2.3 предусматривают общие затраты, а 3.1 – 3.5 те, которые лимитированы. Стоит отметить, что налоговая декларация должна включать в себя все доходы и расходы. Таким образом, если в течение года было несколько сделок, которые дают право на получение вычета или при которых надо выплачивать НДФЛ, то все это указывается на одном бланке. Однако предоставление нескольких деклараций тоже не будет ошибкой.

Бланк

- Занесение информации о доходах из справки 2-НДФЛ в лист A. Бланк заявления 2-НДФЛ, вы можете скачать здесь —> Бланк 2-НДФЛ

2 НДФЛ

- Заполнение раздела 2 (нужно перенести информацию из двух предыдущих заполненных листов).

- Указать сумму НДФЛ к оплате и размер возврата подоходного налога.

- Заполнить титульный лист согласно данным в подстрочнике.

Мужчина заполняет 3-НДФЛ

Таким образом, предоставлять декларацию нужно в любом случае. Стоит отметить, что закон предусматривает ее заполнение даже без оплаты НДФЛ. Это требуется делать всегда, если автомобиль был в собственности менее трех лет.

Как подать декларацию за другого человека

Последствия неоплаты налога

Требуется производить оплату согласно установленным срокам. То же касается предоставления деклараций. Если нарушить требование законодательства, то столкнетесь с рядом проблем:

- начисление штрафа в размере 5% от суммы, которая указана в декларации, но не менее 1 000 рублей и не более 1/3 указанной суммы;

- при игнорировании требования произвести оплату возможна передача дела в суд.

Штраф

Стоит отметить, что судебное взыскание задолженности происходит сотрудниками ФССП. У них есть следующие полномочия:

- арест имущества;

- наложение ограничения на выезд из страны;

- арест банковских счетов.

Сотрудники ФНС проверяют поданные декларации

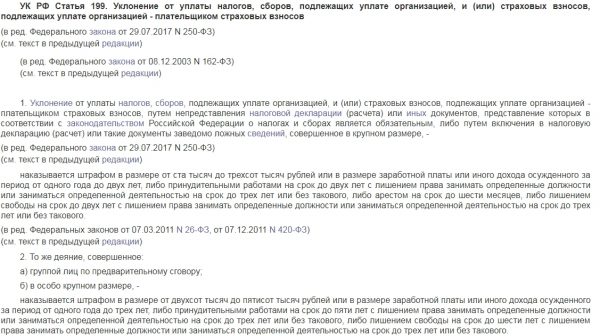

Таким образом, не стоит укрываться от оплаты. Если должник не намерен идти на контакт с судебным приставом и продолжает укрываться от оплаты налогов, то эти действия расцениваются, как нарушение соответствующей статьи УК РФ. Наказание предусмотрено следующее:

- штраф до 300 000 рублей;

- тюремное заключение до 5 лет.

УК РФ Статья 199. Уклонение от уплаты налогов

Сегодня у приставов расширенные полномочия, им не нужно обращаться в суд или к сотрудникам МВД, чтобы объявить должника в розыск, поэтому скорость и эффективность работы повысились.

Налоговая ставка нерезидента

Сегодня иностранцы продают машины в России. Для кого-то это бизнес, а кто-то понимает, что продать за такую цену, как здесь, у него не получится на родине. Но они тоже должны оплачивать подоходный налог, но ставка для них выше, чем для граждан РФ.

Согласно положениям НК РФ, налоговая ставка для нерезидентов составляет 30%. То есть, если машина продана за 300 000 рублей, то нужно заплатить государству 90 000 рублей. Налоговая база снижается при взаимозачете, предусмотренном законом.

Иностранец продает машину в России

Таким образом, вся потенциальная прибыль нивелируется, из-за чего перегонять машину из другой страны для продажи становится почти нецелесообразно.

Важно. Если у гражданина два гражданства, а одно из них российское, он сам выбирает, какое использовать при оплате налога.

Налог с продажи машины для юридических лиц

Юридические лица также периодически приобретают и продают машины, поэтому тоже оплачивают налог.

Условия для юридических лиц

Однако для них установлены другие ставки оплаты:

- 20%, если фирма работает с НДС;

- 6%, если оплата происходит со всех полученных доходов;

- 15% при системе, когда оплата происходит только с чистой прибыли.

При этом важно каждый раз заполнять всю требуемую финансовую отчетность. Несвоевременная ее сдача приводит к штрафу и блокировке счетов.

Автопарк

Предприниматели, зарегистрировавшие ИП, оплачивают налог с продажи машины, которая использовалась для работы, аналогично. Когда автомобиль применялся в личных целях, то нужно оплачивать стандартно 13%.

Часто задаваемые вопросы

Стоит рассмотреть вопросы, которые граждане задают чаще всего. Это позволит быстро получить информация без обращения к сотрудникам ФНС.

Таблица 2. Самые распространенные вопросы и ответы.

| Вопрос | Ответ |

|---|---|

| Нужно ли подавать декларацию, если машина была в собственности более 3 лет? | Да, декларацию подавать придется, если вы входите перечень лиц, которым нужно предоставлять ее на ежегодной основе. Если это требование для вас не актуально, то декларация не подается. |

| С какого момента отсчитывается время владения автомобилем? | С момента совершения сделки или вступления в наследство. |

| Надо ли платить НДФЛ, если машина досталась по договору дарения? | Не всегда. Так, если подарок достался от близких родственников, то получатель освобождается от оплаты. |

Таким образом, все вопросы, которые касаются подачи декларации и оплаты налога, рассмотрены в Налоговом кодексе. РФ. Если у налогового агента возникают вопросы, он может обратиться к практикующему юристу или сотрудникам ФНС для получения разъяснения. При этом можно позвонить по телефону горячей линии налоговой службы, чтобы не пришлось тратить время и идти в районное отделение. В этом случае не требуется идентификация личности звонящего, так как вопрос носит общий характер.

Мужчина задается вопросом про продажу автомобиля и оплату налога

Граждане обращаются в бухгалтерские компании, чтобы они правильно заполнили декларацию. Услуга стоит от 500 до 2 500 рублей в разных регионах. Потратив эту сумму, гражданин сдаст все с первого раза, так как декларация будет заполнена согласно требованиям действующего законодательства.

Добавить комментарий: