Каждый год владельцы стоящих на государственном учёте грузовых и легковых автомобилей уплачивают транспортный налог. Порядок установления его размера и правила уплаты регламентируется Главой 28 НК РФ. Этот налог относится к региональным сборам. Действующее законодательство предусматривает по нему ряд льгот. Многие водители знают о том, что некоторым категориям граждан можно избежать платежей, но точно не знают кто освобождается от транспортного налога.

Кто освобождается от транспортного налога?

Транспортный налог 2019: объекты налогообложения, порядок начисления и уплаты

Длительное время в СМИ обсуждается возможность отмены ТН. Планы правительства связаны с заменой его на другие виды региональных сборов. Пока конкретное решение не принято, но действовавший до 2019 года порядок налогообложения изменён.

Расчёт транспортного налога

Плательщики налога

Перечень плательщиков ТН в стране определён статьёй 357 НК РФ. К ним относятся юридические и физические лица, являющиеся собственниками транспортных средств. Хозяйствующие субъекты производят расчёт полагающихся к уплате сумм налога самостоятельно. Они обязаны предоставлять свои расчёты в ИФНС по месту своей регистрации.

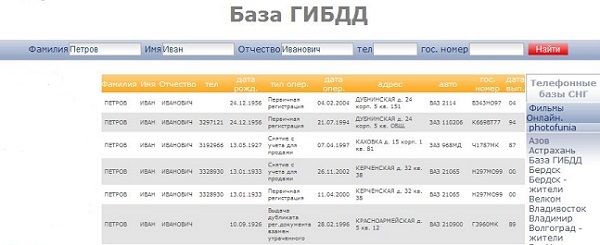

Справка. Расчёт сумм налога физических лиц производят инспектора налоговых инспекций. Сведения о наличии транспортных средств, находящихся у граждан в собственности, налоговики берут из базы ГИБДД. Она содержит в себе необходимую для расчёта налога информацию. Она содержит в себе данные о виде, марке, модели ТС, а также их мощности.

База ГИБДД

Расчёт и оплата ТН

Мощность ТС является базой для расчёта полагающейся к уплате суммы налога. Она зависит от вида установленного на технику двигателя. Единицей определения мощности агрегатов являются лошадиные силы. Платить ТН необходимо за технику, зарегистрированную в РФ. Региональные ставки ТН определяются отдельными местными законодательными актами. Они имеют фиксированное значение и не могут быть выше, установленных федеральным законодательством. За основу расчёта базовых платежей, в некоторых случаях, принимается тоннаж или единица транспорта.

Объекты налогообложения

Справка. Срок уплаты налога, виды льгот по нему, а также форма подачи декларации определены статьёй 356 НК РФ. Юридические лица в течение календарного года оплачивают по ТН авансовые платежи. От их уплаты закон освободил транспортные средства с максимально разрешенной массой свыше 12 тонн.

Льготы по ТН

Существующие по налогу преференции подразделяются на федеральные и региональные. Вторая категория льгот дополняет федеральный список, но не может быть меньше него. Для того, чтобы узнать полный перечень льгот в том или ином регионе, необходимо ознакомиться с федеральными и местными нормативными актами. Единая налоговая база для всех субъектов страны и категорий граждан устанавливается НК РФ.

Статья 358 НК РФ

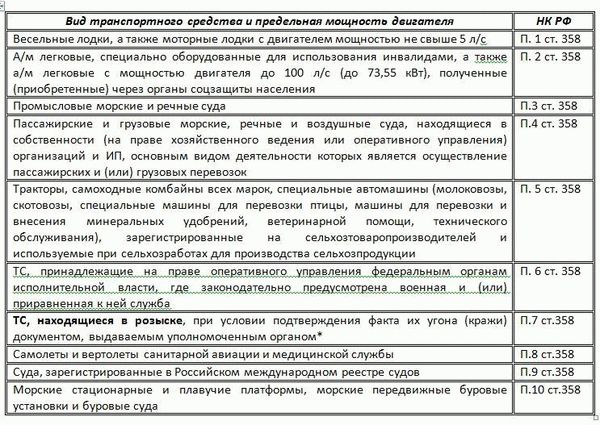

Преференции по налогу распространяются на граждан, юридических лиц, а также отдельные виды транспортных средств. Их федеральный список определён статьёй 358 НК РФ. Вот некоторые из них:

- легковые автомобили, приспособленные для езды инвалидов;

- безмоторные лодки на вёслах;

- рыболовные суда, морские и речные корабли, предназначенные для перевозки грузов и пассажиров;

- сельскохозяйственная техника;

- транспортные средства, принадлежащие медицинским и санитарным учреждениям, а также предназначенный для выполнения оперативных задач и военных нужд.

Льготные категории граждан и виды преференций

Федеральное законодательство полностью освободило от уплаты ТН инвалидов I и II группы. Некоторые регионы исходя из финансовых возможностей своих бюджетов расширили этот список. Предоставляемые регионами преференции различны. Поэтому ориентироваться каждый владелец транспортных средств должен только на региональное законодательство.

Таблица 1. Категории льготников Москвы и Санкт-Петербурга

| Город | Кто не платит ТН |

|---|---|

| Москва |

|

| Санкт-Петербург |

|

Многие собственники транспортных средств считают, что к ликвидаторам последствий техногенных катастроф относят только чернобыльцев. На самом деле это не совсем так. Помимо их, к этой категории граждан относят людей, принимавших участие в ликвидации последствий аварий на объединении «Маяк», а также стоков на реке Теча. В эту же категорию входят граждане, подвергшиеся воздействию радиации на полигоне Семипалатинска.

Предоставляемая столичной властью льгота жителям Зеленограда, имеющего статус ОЭЗ, предоставляется на транспортные средства с момента их постановки на государственный учёт в этом городе. На получение столичных льгот по ТН могут рассчитывать:

- бывшие малолетние узники концлагерей;

- граждане, служившие в составе подразделений особого риска.

Входящие в последнюю категорию граждане определённый период времени находились в зонах ядерных и термоядерных испытания. За это время они получили значительные дозы сильного радиационного излучения, которое у многих из них стало причиной возникновения лучевой болезни. В числе юридических лиц, имеющих право на получение льгот по ТН в столице:

- хозяйствующие субъекты, являющиеся управляющими компаниями ОЭЗ. Преференции им предоставляются на 10 лет с момента заключения Договора о работе в этой зоне;

- управляющие компании, заключившие Договор о работе в медицинском кластере, имеющем статус международного.

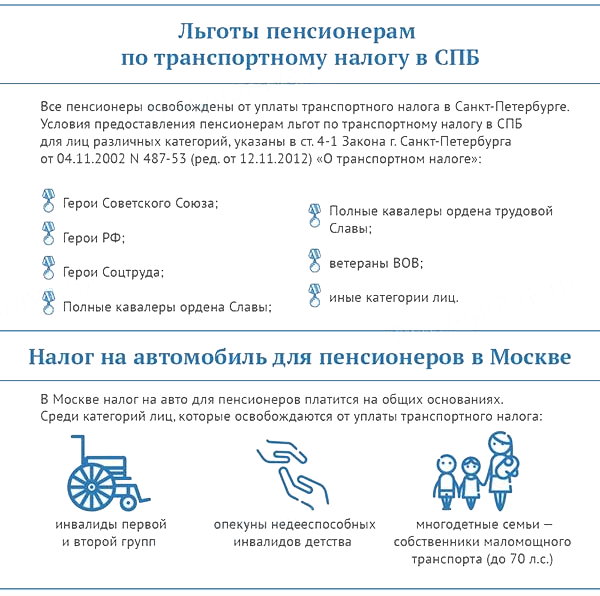

Льготы пенсионеров в Москве и Санкт-Петербурге

Преференции регионов отличаются от столичных. Например, в Оренбургской области от уплаты налога освобождаются автомобили, имеющие мощность до 100 л. с., а в Кабардино-Балкарии ещё и транспортные средства старше 10 лет.

На что могут рассчитывать пенсионеры

Действующее законодательство предоставляет пенсионерам, имеющим I и II группу инвалидности, возможность воспользоваться льготой по ТН на купленное им органами опеки транспортное средство. Для получения преференций им необходимо подтвердить факт того, что техника действительно куплена за счёт средств опекунских организаций. Подтвердить инвалидность можно, предоставив в ИФНС соответствующее удостоверение.

Льготы пенсионерам

В некоторых областях России введены льготы пенсионерам на второе транспортное средство, собственниками которого они являются. Их размер составляет от 20 до 50% установленной на транспорт налоговой ставки. Преференции распространяются на технику пенсионеров, имеющую мощность двигателя до 150 л. с. Закон освобождает от уплаты налога транспорт мощностью до 200 л. с., находящийся в собственности пенсионеров, являющихся ветеранами ВОВ или участниками боевых действий.

Некоторые регионы предоставляют скидки по оплате налога пенсионерам МВД, работникам психоневрологических диспансеров и другим категориям граждан. Белгородская область освободила пенсионеров по возрасту от ТН на автомобили, имеющие мощность до 100 л. с. Такой же вид льгот практикует Архангельская область. Их льготы распространяются на автомобили мощностью до 100 л. с. и мотоциклы до 40 л. с. Курская область предоставляет льготы пенсионерам, обладающим техникой отечественных марок, мощностью до 100 л. с. Узнать о всех предоставляемых регионами льготах можно на официальных сайтах местных отделений ФНС.

Платят ли пенсионеры налог на недвижимость, а также какие льготы им положены по закону, вы можете узнать, прочитав статью на нашем сайте.

Многодетные семьи

Каждый регион самостоятельно определяет численность семьи, претендующей на статус многодетной. Для большинства регионов страны это семьи с 3-мя и более детьми. В незначительной части регионов многодетными считаются семья с 4-мя или 5-ю детьми. Они должны иметь возраст до 18 лет для школьников и 23 года для студентов-очников. На федеральном уровне льготы для многодетных семей по ТН не предусмотрены. Решение об их представлении принимается на региональном уровне. Не каждый регион спешит облегчить жизнь многодетных семей, предоставляя им налоговые преференции.

Многодетная семья

Обязательными условиями получения льгот многодетными семьями являются:

- наличие гражданства РФ:

- постоянная регистрация в месте проживания;

- совместное проживание детей с родителями.

По достижении детьми совершеннолетия семья не утрачивает статус многодетной, но лишается льгот по ТН. Льготы по налогу не предусмотрены в таких регионах, как:

- Архангельская и Пензенская области;

- Республики Мордовия и Башкирия.

Другие регионы страны предоставляют преференции исходя из рамок своих возможностей семьям с численностью детей:

- Санкт-Петербург — от 4;

- Орловская область — от 5.

Эти многодетные семьи полностью освобождены от уплаты ТН.

Что дает статус многодетной семьи

Власти Омской области приняли решение предоставлять преференции матерям, удостоенным медали «Материнская Слава». Ярославская область предоставляет льготы по ТН многодетным семьям, если они признаны малоимущими.

Прочие категории льготников

Определённые ограничения имеют льготы, предоставляемые участникам боевых действий. Большинство регионов предоставляет их только на транспорт, выпущенный до 1991 года. Полностью освобождена от ТН эта категория граждан в Москве. Преференции распространяются на вдов, если они повторно не вышли замуж. Некоторые регионы освободили от ТН людей, относящихся к категории работников тыла в годы ВОВ.

Чернобыльцы платят на общих основаниях ТН в Белгородской и Рязанской областях. Карелия предоставила им льготу 50%. Другие регионы страны освободили их от платежей за транспортные средства.

Юридические лица

Действующее законодательство освобождает от уплаты ТН некоторые организации и учреждения. К ним относятся хозяйствующие субъекты, на балансе которых находится транспорт, приспособленный для езды сотрудников-инвалидов. Не нужно платить юридическим лицам за сельскохозяйственную технику и все типы транспорта, занятого перевозкой грузов и пассажиров, если это является их основным видом деятельности.

Справка. Занимающиеся пассажирскими и грузовыми перевозками компании для получения соответствующих льгот должны предоставлять в ФНС подтверждающие их деятельность документы.

Законные основания не платить ТН

На практике встречаются случаи, когда у физических или юридических лиц имеются зарегистрированные транспортные средства, которыми по факту они не обладают. К такой технике относятся ТС, находящиеся в угоне. Закон освобождает собственников угнанного транспорта от платежей по налогу на период розыска. При этом по 1 месяцу периодов угона и возврата ТС засчитываются налоговиками, как владение им. Основанием для применения льготы является предоставляемая в ФНС справка об угоне транспорта, выдаваемая территориальными органами МВД.

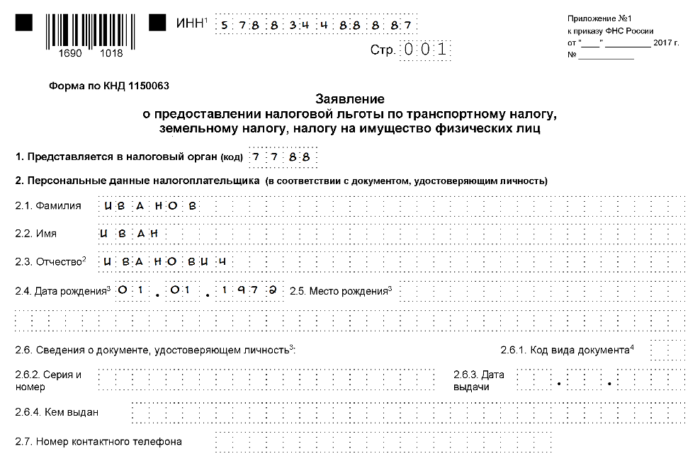

Как оформить преференции по ТН

Физические и юридические лица, желающие получить льготы по ТН, должны обратиться с соответствующим заявлением в территориальный орган ФНС. Текст заявления должен содержать основания для предоставления преференций. Сложнее всего дело обстоит с физическими лицами. Мало кто из граждан обладает знаниями о своих правах на предоставление льгот. Для начала им необходимо разобраться в вопросе и подготовить соответствующий пакет документов. Их перечень зависит от категории предоставляемых льгот. Типовую форму заявления можно получить в ФНС или найти её на сайте этой службы. Закон позволяет подавать электронные заявления. Наличие ошибок, найденных в заполненном документе, является основанием для отказа предоставления льгот или освобождения от уплаты ТН.

Среди других способов подачи документов с заявлением:

- с помощью доверенных лиц;

- Почтой России;

- через МФЦ.

Бланк заявления

Получив документы, сотрудники осуществляют их проверку. Закон отводит им на это 30 календарных дней. При невозможности рассмотрения заявления в указанные сроки, налоговые службы обязаны письменно уведомить об этом льготников. По итогам рассмотрения предоставленных заявителем документов ФНС выносит решение. Оно отправляется льготникам почтой.

Добавить комментарий: