Когда гражданин РФ становится приобретателем жилья, ему положен имущественный вычет – возврат 13 процентов с покупки квартиры. В данном материале даются практические рекомендации в отношении данного вопроса. О них следует помнить каждому, кто планирует после сделки стать получателем вычета и обратиться в налоговую инспекцию с пакетом документов.

Информация о налоговых послаблениях часто появляется в официальных источниках, однако она не всем знакома и очевидна для исполнения. Много спорных моментов возникает относительно лимитов возврата. В то же время льготный механизм реально работает – для того, чтобы получить возврат налоговых сумм из бюджета, достаточно обладать знаниями и внимательно заполнять требуемые формы.

База для возврата части НДФЛ

Льгота, благодаря которой налогоплательщики возвращают часть сумм, уплаченных по статье НДФЛ, была введена в 2001-м году. Этот механизм постоянно совершенствуется, сохраняя основные принципы базовой статьи 210 Налогового Кодекса. В 2013-м году стали актуальными поправки, согласно которым действуют новые требования относительно имущества, приобретенного и зарегистрированного 1 января 2014 года и далее.

В целом изменения буквы закона можно обозначить так – налоговую льготу не привязана более к самому объекту. Она назначается исходя из требований к самому налогоплательщику.

В общем порядке официально занятый гражданин является плательщиком НДФЛ и может рассчитывать на вычет при улучшении жилищных условий, к которому (среди прочих) относится приобретение квартиры.

Объект покупки может относиться к сегменту первичного (при наличии акта приемки-передачи жилья) и вторичного рынка. Также государство может компенсировать вложения граждан в погашение ипотечного кредита и отделку жилого помещения.

Источником налоговой льготы является сбор платежей от трудоспособных граждан. Вычеты, которые выдаются на руки, не могут существовать отдельно от налоговых выплат. Если гражданин не имеет отношения к НДФЛ, он не получает возврат. Примером может являться строительство квартиры безработным, который не имеет официальной ставки в организации, не формирует базу для выплаты налога и, следовательно, не участвует в льготном порядке при покупке.

Кто может получит вычет за НДФЛ

На вычет подписываются отдельные физические лица и целые семьи. Это актуально в том случае, если один из собственников подойдет под требуемые условия (имеет официальное трудоустройство и является плательщиком подоходного налога), а все остальные также участвуют в покупке и оформлении собственности.

Чтобы получить от вычета максимальную выгоду, членам семьи рекомендуется совместно выкупать собственность. Размеры налоговых льгот определяют по желанию владельцев – для этого пишут соответствующее заявление на распределение и передают его налоговикам вместе с пакетом подтверждающих документов. Один из вариантов – подать сведения на одного владельца, которому положен максимальный размер вычета НДФЛ.

При долевой схеме оформления подоходный налог распределяется пропорционально тем долям, которые зафиксированы в документах, подтверждающих право собственности. Вычет на долю относится к конкретному физическому лицу. Меняться частями квартиры и передавать другим совладельцам доли для увеличения материальной выгоды не допускается.

Ранее получившие вычет не могут повторно претендовать на льготу, если жилье приобретено до 2014 года

Сведения о назначении вычета на долевую собственность можно найти в тексте письма Минфина РФ от 13 сентября 2013 года.

К льготным категориям относят лиц, которые находятся на пенсии – для этого они последние три года перед покупкой должны создавать базу для НДФЛ (иметь постоянный доход).

Не могут стать обладателями льготы лица:

- не трудоустроенные официально;

- пенсионеры, которые последние три года получали доходы в виде пенсии и не имели дополнительного заработка;

- дети-собственники, которые не достигли трудоспособного возраста (данная поправка актуальна для жилья, купленного до 2014 года, так как в дальнейшем появилась возможность получить за ребенка возврат НДФЛ);

- ранее получившие вычет, за исключением случаев, когда его выплатили не в полном размере (данное условие распространяется на жилье, купленное в 2014 году и далее);

- лица, деятельность которых ведется в рамках специальных налоговых режимов и не предполагает оплату НДФЛ;

- оплатившие жилье за счет работодателя или средств программы поддержки материнства – личные финансы не участвовали в сделке.

Также следует убедиться, что квартира перед сделкой не принадлежала работодателю, супругу, родителю, ребенку, брату, сестре и не была объектом взаимосвязанной собственности.

Сделки между взаимозависимыми лицами имеют право на существование, но вычеты по ним не выплачиваются. Скрыть родство не получится – налоговая инспекция проверит данный факт по внутренней базе. К заинтересованным лицам теоретически могут отнести гражданского супруга, с которым у получателя вычета есть общие дети, и т.д.

Жилье должно находиться на территории России. Также оно должно быть лично приобретено потенциальным получателем вычета (либо супругом).

Если квартира куплена физическим лицом до 2013 года включительно, не допускается выплата прочих вычетов в его пользу.

Для квартир, покупку которых оформили через договор рассрочки на вторичном сегменте рынка, требование к вычету предполагает наличие официальной регистрации объекта. Если квартира была куплена на стадии строительства, необходимо получить акт приема-передачи и только затем подавать сведения на вычет.

По наследованной квартире льготы не предоставляются. Аналогичная схема действует, если квартира отошла к новому владельцу в виде подарка. В этом случае физическое лицо не может подтвердить уменьшение налогооблагаемой базы на сумму сделки, так как не ничего не тратит на улучшение жилищных условий. Военные, купившие квартиру в ипотеку, также не претендуют на льготу – частично покупка финансируется военной ипотечной государственной программой.

Многие граждане нашей страны не знают, что можно получить налоговый вычет за лечение. В специальной статье мы поговорим о том, за какие именно услуги, оказанные вам в больницах и клиниках, можно получить возврат налога, а также, уточним, как именно осуществить искомую процедуру.

Базовая схема получения вычета

Более десяти лет в России действовала схема, в рамках которой вычет получали однократно после покупки. С 2014 года возвраты выдаются без учета количества приобретенных объектов. Они ограничены только лимитом.

На объекты распространяются правила:

Таблица 1. Разные условия налоговых льгот

| Стоимость сделки | Льготная сумма | 13 процентов от льготной суммы на возврат, руб. |

|---|---|---|

| 1,5 млн. руб. | Полный размер (1,5 млн. рублей) | 195 тысяч |

| 2 млн. руб. | Полный размер (2 млн. рублей) | 260 тысяч |

| 3 млн. руб. | Ограничена лимитом (2 млн. рублей) | 260 тысяч |

Ипотечные затраты также можно частично компенсировать средствами вычета:

- До 2008 года на купленную недвижимость льготная база составляет 1 млн. руб. затрат на ипотеку, до 2014 года – не более 2 млн. рублей, в 2014 году и далее – 3 млн. рублей.

- До 2014 года можно компенсировать вычет на проценты по ипотеке однократно, в то время как жилье, купленное позже, можно несколько раз использовать в качестве базы для льготы.

Особенности предоставления льготы

Российские граждане, выбравшие рассрочку от застройщика, получают вычет в зависимости от даты покупки (согласно Письму Минфина от 12 августа 2014 года). В договоре рассрочки, как правило, прописано, что будущий владелец обязан внести от 30 до 70 процентов суммы единым платежом. Остальная часть может быть внесена в течение длительного срока – до 10 лет.

Квартиры, купленные в 2014 году и далее, могут несколько раз участвовать в процессе начисления вычета. Предел совокупного налогового возврата включает 2 миллиона рублей, вне зависимости от числа платежей и количества квартир, выкупленных в рассрочку.

Для приобретенного ранее жилья действует старый порядок однократного вычета. Сотрудники инспекции в этом случае советуют дождаться, пока совокупная сумма покупки достигнет лимита. Тогда обращение за единственным вычетом будет максимально выгодным для получателя.

Отдельно следует рассмотреть покупку квартиры членом жилищно-строительного кооператива. Даже если он уже проживает в новом жилье, предусмотренные государством льготы будут предоставлены не момента списания активов с баланса кооператива. Когда каждый пайщик внесет деньги в фонд ЖСК, все участники смогут зарегистрировать права на жилье и подать сведения в налоговую инспекцию – на это есть прямое указание в письме Минфина России от 23 апреля 13-го года.

Способы участия в льготной схеме

Для лиц, желающих получить вычет НДФЛ, доступны две схемы:

- оформление непосредственно у налоговиков – после проверки пакета документов деньги переведут на расчетный счет в банке единым платежом;

- получить его через работодателя – денежные средства при этом варианте поступают один раз в месяц вместе с заработной платой при условии одобрения ФНС (при трудоустройстве в нескольких местах можно выбрать одну организацию для получения средств).

Для реализации льготного режима требуется пакет документов:

- удостоверяющих личность покупателя;

- ИНН;

- заявление с реквизитами банка, если вычет оформляется самостоятельно (не через работодателя);

- документы о праве собственности на жилье (в качестве примера может выступать стандартный договор сделки купли-продажи жилья);

- выписки из реестра или свидетельства;

- налоговая декларация и справки о доходах по утвержденной форме (последние получают на месте работы);

- с данными ипотечного договора (при наличии);

- прочих сведений, которые подтверждают размер расходов на оплату процентов (чеков, выписок, и т.д.);

- подтверждающих сведений общего назначения – в качестве документов подойдут квитанции об оплате, товарные и кассовые чеки, акты, и т.д.;

- если квартира приобретена в законном браке, понадобится заявление о том, что вычет необходимо распределить между супругами.

Приобретение квартиры не сопровождается оформлением кассовых документов, поэтому любой документ, который свидетельствует о покупке, может оказаться полезным.

Один из примеров – наличие расписки. Оплату можно подтвердить заверенным у нотариуса рукописным документом, в котором должны содержаться подробные сведения о квартире, старом владельце, сумме сделки, дате.

Если сделка оформляется договором, который также подтверждается нотариусом, наличие расписки необязательно, но все же желательно.

Для получения налогового послабления допускается наличие неподтвержденного договора. Главное условие – указание на полноту расчетов по сделке, отсутствие претензий с обеих сторон.

Что касается банковских документов, то для подтверждения операций и движений по счету подойдут только квитанции и официальные платежные документы. Не соответствуют данным критериям информационные письма.

Чтобы получить вычет в налоговой инспекции, нужно передать весь пакет сотруднику и дождаться рассмотрения заявления. После проверки сумма возврата НДФЛ поступит на расчетный счет заявителя.

Также можно передать соответствующее заявление работодателю. Дополнительно ему предоставляется положительный ответ из налоговой

Минус второго способа заключается в том, что при передаче указанного уведомления работодатель реализует право гражданина на вычет, начиная с месяца подачи сведений (например, в августе). Через инспекцию налоги возвращают за весь год, а не только за последние месяцы (в указанном примером период возврата включает месяцы с августа по декабрь).

Дополнительный недостаток получения средств через кассу работодателя заключается в том, что налоговую инспекцию, возможно, придется посетить более одного раза. Сначала – для подачи данных. Далее – для получения положительного заключения. Если пакет документов отдают сотрудникам налоговой, то повторно посещать их нет необходимости.

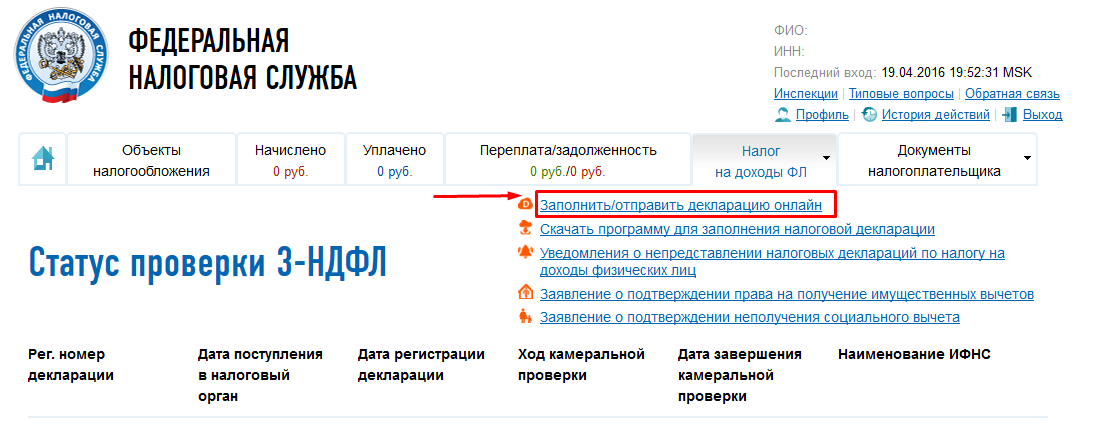

Альтернативный вариант, который лишен указанных недочетов, — электронное обращение в налоговую. Форма имеется на сайте Федеральной Налоговой Службы. К заявлению прикладывают электронные копии, заверенные ЭЦП (последнюю можно получить непосредственно в личном кабинете сайта).

Заявление налогоплательщика можно оформить в разделе «Налог на доходы физических лиц и страховые взносы». Преимуществом электронного заполнения является скорость и удобство для пользователя. Ему в любой момент времени доступен текущий статус проверки заявки.

Официальное оформление у нескольких работодателей предполагает несколько возможностей для получения вычета. Должно выполняться условие – возврат налоговых сумм осуществляется при наличии трудового договора с каждым из них. Если работник заключил с ними гражданско-правовой договор, вернуть НДФЛ без предоставления декларации невозможно.

Сроки передачи сведений

Вычет НДФЛ предоставляется по завершении календарного года. К примеру, если жилье приобретено в 2018 году (возникло право собственности на в виде подписания акта приемки-передачи квартиры, договора купли-продажи, и т.д.), оформить вычет через сбор и передачу пакета документов можно уже в 2019-м.

Если квартира была куплена, а заявление ни разу не подавалось, это можно сделать в текущем календарном периоде. Начислят льготу на основании данных последних трех отчетных периодов. Например, сделку купли-продажи заключили в 2018-м. Это значит, что налоги вернут, считая за базу для расчетов 17-й, 16-й и 15-й годы.

Нельзя вернуть деньги, которые не были заплачены в бюджет. Если суммы НДФЛ не позволяют оформить вычет в пределах максимального размера, остатки можно получить в последующие периоды (для недвижимости, приобретенной в 2014-м году и далее).

Если вычет формируется в виде прибавки к заработной плате, получить вычет можно в текущем году. Налоговая инспекция рассмотрит документы в течение месяца. Таким образом, уже через 30 дней можно увидеть суммы на расчетном счету, не дожидаясь следующего календарного года.

Налоговый вычет на официальном месте работы перечисляется в виде надбавки к ежемесячной оплате труда

Для сравнения – налоговая рассматривает заявление от плательщика НДФЛ в течение трех месяцев. За этот период пройдет камеральная проверка и будет вынесено решение. Если оно окажется положительным, деньги придут в течение месяца. Схема с работодателем и переводами в счет заработной платы является более быстрой и удобной. При смене работы в течение года сведения подаются повторно (старые копии документов при этом являются действительными).

Где принимают документы

Помимо налоговой инспекции по месту регистрации, кабинета руководителя в организации, где сотрудник трудится на основании двустороннего договора, сайта Федеральной налоговой службы, документы на вычет рассматривают в ближайшем МФЦ и на сайте Госуслуг .

Для передачи данных в ближайшее отделение ФНС нужно воспользоваться одним из трех методов:

- Подойти лично. Плюсом оформления вычета через налоговую является возможность оперативно устранить недостатки пакета документов (наличие, содержание).

- Передача данных доверенного гражданина. В отдельных случаях ФНС требует заверения документа у нотариуса. В прочих вариантах достаточно простой доверенности с подписью.

- Третий вариант – выслать сведения Почтой России. Для этого нужно сложить документы без запечатывания в подходящий конверт, составить опись в двух экземплярах с подписью. Для тех, кто полностью уверен в составе и качественных характеристиках пакета, этот способ является приемлемым.

Пример расчета вычета

Таблица 1. Расчетные суммы

| Стоимость сделки | Льготная сумма | 13 процентов от льготной суммы на возврат, руб. |

|---|---|---|

| 1,5 млн. руб. | Полный размер (1,5 млн. рублей) | 195 тысяч |

| 2 млн. руб. | Полный размер (2 млн. рублей) | 260 тысяч |

| 3 млн. руб. | Ограничена лимитом (2 млн. рублей) | 260 тысяч |

Квартира была приобретена до вступления в силу поправок от 2014 года.

В 2013-м жилье было куплено за полтора миллиона рублей. По факту расходов на квартиру подали сведения на вычет. В итоге налоговая льгота составила 195 тысяч рублей. До суммы лимита осталось 0,5 миллиона руб. Соответствующая сумма вычета, равная 65 тыс. рублей, потеряна, так как переносить на последующие периоды этот остаток не положено.

Квартира была куплена после вступления в силу поправок от 2014 года.

Если использовать данные предыдущего примера, но при этом заменить условие, согласно которому покупка жилья была сделана в 2015-м году, указанный вычет сохраняется.

Важное дополнение – сумма лимита и механизм возврата НДФЛ определяются в том периоде, когда был оформлен официальный правоустанавливающий документ на квартиру.

Заключение

Для налоговой инспекции возврат НДФЛ при покупке жилья является стандартной процедурой. Не стоит опасаться, что ее будут искусственно затягивать – возвраты относятся к категории государственных льгот и имеют конкретные сроки оформления.

Добавить комментарий: